–Я—А–Є–≤–µ–і–µ—В –ї–Є —Ж–Є—Д—А–Њ–≤–Є–Ј–∞—Ж–Є—П –Ї –њ–Њ–ї–љ–Њ–Љ—Г –Њ—В–Ї–∞–Ј—Г –Њ—В —В—А–∞–і–Є—Ж–Є–Њ–љ–љ—Л—Е –±–∞–љ–Ї–Њ–≤—Б–Ї–Є—Е –Њ—Д–Є—Б–Њ–≤? –Ъ–∞–Ї —Н—В–Њ —Б–Ї–∞–ґ–µ—В—Б—П –љ–∞ –Ї–∞—З–µ—Б—В–≤–µ –Є –і–Њ—Б—В—Г–њ–љ–Њ—Б—В–Є –±–∞–љ–Ї–Њ–≤—Б–Ї–Є—Е —Б–µ—А–≤–Є—Б–Њ–≤? –°–њ–Њ—Б–Њ–±–љ—Л –ї–Є –±–∞–љ–Ї–Є –Њ—Б—Г—Й–µ—Б—В–≤–ї—П—В—М —Ж–Є—Д—А–Њ–≤–Є–Ј–∞—Ж–Є—О —Б–Њ–±—Б—В–≤–µ–љ–љ—Л–Љ–Є —Б–Є–ї–∞–Љ–Є –Є–ї–Є –±–µ–Ј –њ–Њ–Љ–Њ—Й–Є —Д–Є–љ—В–µ—Е-–Ї–Њ–Љ–њ–∞–љ–Є–є –Є–Љ –љ–µ –Њ–±–Њ–є—В–Є—Б—М? –Ъ–∞–Ї–Є–µ —А–∞–±–Њ—В—Л –ї—Г—З—И–µ –≤—Л–њ–Њ–ї–љ—П—В—М —Б–Њ–±—Б—В–≤–µ–љ–љ—Л–Љ–Є —Б–Є–ї–∞–Љ–Є, –∞ –Ї–∞–Ї–Є–µ –Њ—В–і–∞–≤–∞—В—М –љ–∞ –∞—Г—В—Б–Њ—А—Б–Є–љ–≥? –≠—В–Є –Є –і—А—Г–≥–Є–µ –≤–Њ–њ—А–Њ—Б—Л —Б—В–∞–ї–Є –њ—А–µ–і–Љ–µ—В–Њ–Љ –Њ–±—Б—Г–ґ–і–µ–љ–Є—П —Г—З–∞—Б—В–љ–Є–Ї–Њ–≤ –Њ—А–≥–∞–љ–Є–Ј–Њ–≤–∞–љ–љ–Њ–є CNews Conferences –Ї–Њ–љ—Д–µ—А–µ–љ—Ж–Є–Є ¬Ђ–Ш–Ъ–Ґ –≤ —Д–Є–љ–∞–љ—Б–Њ–≤–Њ–Љ —Б–µ–Ї—В–Њ—А–µ 2020¬ї.

–Ю–љ–ї–∞–є–љ –Є–ї–Є –Њ—Д–ї–∞–є–љ

–°–Њ–Ї—А–∞—Й–µ–љ–Є–µ —З–Є—Б–ї–∞ —В—А–∞–і–Є—Ж–Є–Њ–љ–љ—Л—Е –Њ—Д–Є—Б–Њ–≤ –Є —Б—В—А–µ–Љ–ї–µ–љ–Є–µ –њ–µ—А–µ–љ–µ—Б—В–Є –Љ–∞–Ї—Б–Є–Љ—Г–Љ —Б–µ—А–≤–Є—Б–Њ–≤ –≤ –Њ–љ–ї–∞–є–љ –њ—А–Є–≤–Њ–і–Є—В –Ї —Б–љ–Є–ґ–µ–љ–Є—О –і–Њ—Б—В—Г–њ–љ–Њ—Б—В–Є –±–∞–љ–Ї–Њ–≤—Б–Ї–Є—Е —Г—Б–ї—Г–≥, –љ–∞—З–∞–ї —Б–≤–Њ–µ –≤—Л—Б—В—Г–њ–ї–µ–љ–Є–µ –Р–ї–µ–Ї—Б–∞–љ–і—А –С—Л—З–Ї–Њ–≤, –і–Є—А–µ–Ї—В–Њ—А –і–µ–њ–∞—А—В–∞–Љ–µ–љ—В–∞ –Ш–Ґ –У–µ–Њ–±–∞–љ–Ї–∞. –Т—Л—Е–Њ–і –Њ–і–Є–љ вАУ —Б–Њ–Ј–і–∞–љ–Є–µ –Њ—Д—Д–ї–∞–є–љ-–Љ–∞—А–Ї–µ—В–њ–ї–µ–є—Б–Њ–≤: –љ–µ–±–Њ–ї—М—И–Є—Е –Њ—Д–Є—Б–Њ–≤, –≥–і–µ –Є —Д–Є–Ј–Є—З–µ—Б–Ї–Є–µ, –Є —О—А–Є–і–Є—З–µ—Б–Ї–Є–µ –ї–Є—Ж–∞ —Б–Љ–Њ–≥—Г—В –њ–Њ–ї—Г—З–Є—В—М —Г—Б–ї—Г–≥–Є –ї—О–±–Њ–≥–Њ –±–∞–љ–Ї–∞.

–Т –Ї–∞–ґ–і–Њ–Љ —В–∞–Ї–Њ–Љ –Њ—Д–Є—Б–µ –У–µ–Њ–±–∞–љ–Ї–∞ —А–∞–±–Њ—В–∞–µ—В 2-6 —Г–љ–Є–≤–µ—А—Б–∞–ї—М–љ—Л—Е –Њ–њ–µ—А–∞—Ж–Є–Њ–љ–Є—Б—В–Њ–≤-–Ї–∞—Б—Б–Є—А–Њ–≤. –£ –љ–Є—Е –µ—Б—В—М —Н–ї–µ–Ї—В—А–Њ–љ–љ–∞—П –њ–Њ–і–њ–Є—Б—М, –∞ –≤—Б–µ –і–µ–є—Б—В–≤–Є—П –њ—А–Њ—Е–Њ–і—П—В –і–Є—Б—В–∞–љ—Ж–Є–Њ–љ–љ—Г—О —Ж–µ–љ—В—А–∞–ї–Є–Ј–Њ–≤–∞–љ–љ—Г—О –≤–µ—А–Є—Д–Є–Ї–∞—Ж–Є—О. –Ю—Д–Є—Б—Л –Њ–±—К–µ–і–Є–љ–µ–љ—Л –Љ–µ–ґ–і—Г —Б–Њ–±–Њ–є –µ–і–Є–љ–Њ–є –∞–≤—В–Њ–Љ–∞—В–Є–Ј–Є—А–Њ–≤–∞–љ–љ–Њ–є –±–∞–љ–Ї–Њ–≤—Б–Ї–Њ–є —Б–Є—Б—В–µ–Љ–Њ–є (–Р–С–°), –і–Њ—Б—В—Г–њ –Ї –Ї–Њ—В–Њ—А–Њ–є –Њ—Б—Г—Й–µ—Б—В–≤–ї—П–µ—В—Б—П –љ–∞ –Њ—Б–љ–Њ–≤–µ –і–∞–Ї—В–Є–ї–Њ—Б–Ї–Њ–њ–Є–Є. –Р–С–° –У–µ–Њ–±–∞–љ–Ї–∞ –Є–љ—В–µ–≥—А–Є—А–Њ–≤–∞–љ–∞ —Б —Б–Є—Б—В–µ–Љ–∞–Љ–Є –њ–∞—А—В–љ–µ—А–Њ–≤: –≤ –љ–∞—Б—В–Њ—П—Й–µ–µ –≤—А–µ–Љ—П —Н—В–Њ –Р–ї—М—Д–∞-–±–∞–љ–Ї, –±–∞–љ–Ї–Є ¬Ђ–Т–Њ—Б—В–Њ—З–љ—Л–є¬ї, ¬Ђ–†–µ–љ–µ—Б—Б–∞–љ—Б –Ъ—А–µ–і–Є—В¬ї –Є Qiwi. –Ґ–∞–Ї–Є–Љ –Њ–±—А–∞–Ј–Њ–Љ, –≤ –Њ—Д–Є—Б–µ –У–µ–Њ–±–∞–љ–Ї–∞ –Ї–ї–Є–µ–љ—В—Л –Љ–Њ–≥—Г—В –Њ—Д–Њ—А–Љ–Є—В—М –і–µ–љ–µ–ґ–љ—Л–µ –њ–µ—А–µ–≤–Њ–і—Л, –њ–Њ–ї—Г—З–Є—В—М –Є –њ–Њ–≥–∞—Б–Є—В—М –Ї—А–µ–і–Є—В—Л –і—А—Г–≥–Є—Е –±–∞–љ–Ї–Њ–≤. –Т –њ–µ—А—Б–њ–µ–Ї—В–Є–≤–µ –±–∞–љ–Ї –љ–∞–Љ–µ—А–µ–љ –Ј–∞–љ—П—В—М—Б—П —А–∞—Б—И–Є—А–µ–љ–Є–µ–Љ —А–Њ–Ј–љ–Є—З–љ–Њ–є —Б–µ—В–Є, –∞ —В–∞–Ї–ґ–µ —А–∞–Ј–≤–Є—В–Є–µ–Љ –і–Є—Б—В–∞–љ—Ж–Є–Њ–љ–љ—Л—Е –Ї–∞–љ–∞–ї–Њ–≤ –Њ–±—Б–ї—Г–ґ–Є–≤–∞–љ–Є—П –Ї–ї–Є–µ–љ—В–Њ–≤.

–Ю—Д–Є—Б—Л —А–∞—Б–њ–Њ–ї–Њ–ґ–µ–љ—Л –≤ –Ї—А—Г–њ–љ—Л—Е —В–Њ—А–≥–Њ–≤—Л—Е —Ж–µ–љ—В—А–∞—Е, –Є –і–ї—П –њ—А–Є–≤–ї–µ—З–µ–љ–Є—П –≤ –љ–Є—Е –Ї–ї–Є–µ–љ—В–Њ–≤ –У–µ–Њ–±–∞–љ–Ї –љ–µ–і–∞–≤–љ–Њ –љ–∞—З–∞–ї –Є—Б–њ–Њ–ї—М–Ј–Њ–≤–∞—В—М —А–Њ–±–Њ—В–∞, –Ї–Њ—В–Њ—А—Л–є –µ–Ј–і–Є—В –њ–Њ —Н—В–∞–ґ–∞–Љ –Є —А–∞—Б—Б–Ї–∞–Ј—Л–≤–∞–µ—В –Њ –њ—А–µ–і–ї–∞–≥–∞–µ–Љ—Л—Е —Г—Б–ї—Г–≥–∞—Е. ¬Ђ–Х—Б–ї–Є –Ї—В–Њ-—В–Њ –Є—Б–њ—Л—В—Л–≤–∞–µ—В –њ—А–Њ–±–ї–µ–Љ—Л —Б –њ–Њ—Б–µ—Й–∞–µ–Љ–Њ—Б—В—М—О –Њ—Д–Є—Б–∞ –Є —Е–Њ—З–µ—В –њ–Њ–ї—Г—З–Є—В—М –≤–∞—Г-—Н—Д—Д–µ–Ї—В, –Є—Б–њ–Њ–ї—М–Ј–Њ–≤–∞–љ–Є–µ —В–∞–Ї–Њ–≥–Њ —А–Њ–±–Њ—В–∞ вАУ —Н—В–Њ –Њ—В–ї–Є—З–љ—Л–є –≤—Л–±–Њ—А¬ї, вАУ –≥–Њ–≤–Њ—А–Є—В –Р–ї–µ–Ї—Б–∞–љ–і—А –С—Л—З–Ї–Њ–≤.

–Ю —В–Њ–Љ, —З—В–Њ –і–Њ –њ–Њ–ї–љ–Њ–≥–Њ –Њ–љ–ї–∞–є–љ–∞ –µ—Й–µ –і–∞–ї–µ–Ї–Њ, –≥–Њ–≤–Њ—А–Є–ї–Є –Є –і—А—Г–≥–Є–µ —Г—З–∞—Б—В–љ–Є–Ї–Є –Ї–Њ–љ—Д–µ—А–µ–љ—Ж–Є–Є. ¬Ђ–Э–µ—Б–Љ–Њ—В—А—П –љ–∞ —Г—Б–њ–µ—Е–Є –≤ —Ж–Є—Д—А–Њ–≤–Є–Ј–∞—Ж–Є–Є, –Њ–±—К–µ–Љ—Л –њ–µ—З–∞—В–Є –±—Г–Љ–∞–ґ–љ—Л—Е –і–Њ–Ї—Г–Љ–µ–љ—В–Њ–≤ –≤ –±–∞–љ–Ї–∞—Е –љ–µ —Б–Њ–Ї—А–∞—Й–∞—О—В—Б—П¬ї, вАУ —Г–≤–µ—А–µ–љ –Ш–ї—М–і–∞—А –•–∞—Б–∞–љ–Њ–≤, —А—Г–Ї–Њ–≤–Њ–і–Є—В–µ–ї—М –Њ—В–і–µ–ї–∞ –њ–Њ —А–∞–Ј–≤–Є—В–Є—О –Ї–Њ—А–њ–Њ—А–∞—В–Є–≤–љ–Њ–≥–Њ –±–Є–Ј–љ–µ—Б–∞ Brother. –Я—А–Є —Н—В–Њ–Љ, —Б–Њ–≥–ї–∞—Б–љ–Њ –і–∞–љ–љ—Л–Љ —Б–Њ–≤–Љ–µ—Б—В–љ–Њ–≥–Њ –Є—Б—Б–ї–µ–і–Њ–≤–∞–љ–Є—П IDC –Є Brother, 45% –Њ—А–≥–∞–љ–Є–Ј–∞—Ж–Є–є —Д–Є–љ–∞–љ—Б–Њ–≤–Њ–≥–Њ —Б–µ–Ї—В–Њ—А–∞ —Б–∞–Љ–Є —Г–њ—А–∞–≤–ї—П—О—В –Є—Е –њ–µ—З–∞—В—М—О.

–≠–Ї—Б–њ–µ—А—В —А–∞—Б—Б–Ї–∞–Ј–∞–ї –Њ–± –Њ–±–Њ—А—Г–і–Њ–≤–∞–љ–Є–Є, –Ї–Њ—В–Њ—А–Њ–µ –њ—А–µ–і–ї–∞–≥–∞–µ—В –±–∞–љ–Ї–∞–Љ –Ї–Њ–Љ–њ–∞–љ–Є—П. –≠—В–Њ –Љ–Њ–љ–Њ—Е—А–Њ–Љ–љ—Л–µ –Є —Ж–≤–µ—В–љ—Л–µ –ї–∞–Ј–µ—А–љ—Л–µ –њ—А–Є–љ—В–µ—А—Л, —Б–≤–µ—В–Њ–і–Є–Њ–і–љ—Л–µ –њ—А–Є–љ—В–µ—А—Л –Є –Ь–§–£, —Б–Ї–∞–љ–µ—А—Л –Є —В.–і. –Ш—Е –Љ–Њ–ґ–љ–Њ –ї–µ–≥–Ї–Њ –Є–љ—В–µ–≥—А–Є—А–Њ–≤–∞—В—М –≤ —Г–ґ–µ –Є–Љ–µ—О—Й—Г—О—Б—П –Є–љ—Д—А–∞—Б—В—А—Г–Ї—В—Г—А—Г –±–ї–∞–≥–Њ–і–∞—А—П –Њ—В–Ї—А—Л—В–Њ–Љ—Г –Є–љ—В–µ—А—Д–µ–є—Б—Г. Brother —В–∞–Ї–ґ–µ –њ—А–µ–і–ї–∞–≥–∞–µ—В —И–Є—А–Њ–Ї–Є–є –≤—Л–±–Њ—А —Г—В–Є–ї–Є—В –і–ї—П –Љ–Њ–љ–Є—В–Њ—А–Є–љ–≥–∞ –Є —Г–њ—А–∞–≤–ї–µ–љ–Є—П –њ–∞—А–Ї–Њ–Љ —Г—Б—В—А–Њ–є—Б—В–≤.

–Ґ–µ—Е–љ–Њ–ї–Њ–≥–Є—З–µ—Б–Ї–∞—П –≥–Њ—В–Њ–≤–љ–Њ—Б—В—М

–Я—А–µ–і—Б—В–∞–≤–Є—В–µ–ї–Є –Ш–Ґ-–Ї–Њ–Љ–њ–∞–љ–Є–є —А–∞—Б—Б–Ї–∞–Ј–∞–ї–Є —Г—З–∞—Б—В–љ–Є–Ї–∞–Љ–Є –Ї–Њ–љ—Д–µ—А–µ–љ—Ж–Є–Є ¬Ђ–Ш–Ъ–Ґ –≤ —Д–Є–љ–∞–љ—Б–Њ–≤–Њ–Љ —Б–µ–Ї—В–Њ—А–µ 2020¬ї –Њ —А–µ—И–µ–љ–Є—П—Е, –Ї–Њ—В–Њ—А—Л–µ –Њ–љ–Є –њ—А–µ–і–ї–∞–≥–∞—О—В.

–Р–љ—В–Њ–љ –Р–≥–ї–Є—Ж–Ї–Є–є, –і–Є—А–µ–Ї—В–Њ—А –њ–Њ –њ—А–Њ–і–∞–ґ–∞–Љ Atos, –њ—А–µ–і—Б—В–∞–≤–Є–ї High-End –њ–ї–∞—В—Д–Њ—А–Љ—Г BullSequana S. –Ю–љ–∞ —Б–Њ—Б—В–Њ–Є—В –Є–Ј —Д–Є–Ј–Є—З–µ—Б–Ї–Є –Њ–±—К–µ–і–Є–љ–µ–љ–љ—Л—Е –Љ–Њ–і—Г–ї–µ–є, –±–ї–∞–≥–Њ–і–∞—А—П —З–µ–Љ—Г –≤ –µ–µ —Б–Њ—Б—В–∞–≤ –Љ–Њ–ґ–µ—В –≤—Е–Њ–і–Є—В—М –і–Њ 32 –њ—А–Њ—Ж–µ—Б—Б–Њ—А–Њ–≤, –∞ –Љ–Є–љ–Є–Љ–∞–ї—М–љ—Л–є —И–∞–≥ —Б–Њ—Б—В–∞–≤–ї—П–µ—В 2 –њ—А–Њ—Ж–µ—Б—Б–Њ—А–∞. –Ґ–∞–Ї–Є–Љ –Њ–±—А–∞–Ј–Њ–Љ, —Б –њ–Њ–Љ–Њ—Й—М—О –њ–ї–∞—В—Д–Њ—А–Љ—Л –Љ–Њ–ґ–љ–Њ —А–µ—И–∞—В—М –ї—О–±—Л–µ –Ј–∞–і–∞—З–Є. –Ю–љ –њ–Њ–і–і–µ—А–ґ–Є–≤–∞–µ—В –≤—Б–µ –љ–µ–Њ–±—Е–Њ–і–Є–Љ–Њ–µ –њ—А–Њ–≥—А–∞–Љ–Љ–љ–Њ–µ –Њ–±–µ—Б–њ–µ—З–µ–љ–Є–µ вАУ Oracle, SAP, –¶–§–Ґ –Є —В.–і. –Я—А–Є —Н—В–Њ–Љ –≤–љ–µ–і—А–µ–љ–Є–µ BullSequana S –≤ –Њ–і–љ–Њ–Љ –Є–Ј –Ї—А—Г–њ–љ—Л—Е –±–∞–љ–Ї–Њ–≤ –њ–Њ–Ј–≤–Њ–ї–Є–ї–Њ —Б—Н–Ї–Њ–љ–Њ–Љ–Є—В—М –і–Њ 43% –±–ї–∞–≥–Њ–і–∞—А—П —Б–љ–Є–ґ–µ–љ–Є—О –ї–Є—Ж–µ–љ–Ј–Є–Њ–љ–љ–Њ–є –љ–∞–≥—А—Г–Ј–Ї–Є –Њ—В –Є—Б–њ–Њ–ї—М–Ј–Њ–≤–∞–љ–Є—П –°–£–С–Ф Oracle. –Ґ–∞–Ї–ґ–µ –≤ —Б–њ–Є—Б–Ї–µ –њ—А–µ–і–ї–∞–≥–∞–µ–Љ—Л—Е Atos —А–µ—И–µ–љ–Є–є —Б–µ—А–≤–µ—А—Л Escala –Є BullSequana Edge.

–†–µ—И–µ–љ–Є—П Atos —Г–ґ–µ –Є—Б–њ–Њ–ї—М–Ј—Г—О—В —В–∞–Ї–Є–µ –Ї—А—Г–њ–љ—Л–µ —А–Њ—Б—Б–Є–є—Б–Ї–Є–µ –Ї–Њ–Љ–њ–∞–љ–Є–Є, –Ї–∞–Ї ¬Ђ–Ь.–Т–Є–і–µ–Њ-–≠–ї—М–і–Њ—А–∞–і–Њ¬ї, ¬Ђ–†–Њ—Б—В–µ–ї–µ–Ї–Њ–Љ¬ї, –Ь–°–Я-–±–∞–љ–Ї, –∞ —В–∞–Ї–ґ–µ –Ь–Є–љ—Д–Є–љ –†–Њ—Б—Б–Є–Є.

–Я—А–Є –Є–љ—В–µ–≥—А–∞—Ж–Є–Є –њ—А–Њ–≥—А–∞–Љ–Љ–љ–Њ–≥–Њ –Њ–±–µ—Б–њ–µ—З–µ–љ–Є—П –≤–Њ–Ј–љ–Є–Ї–∞–µ—В —Ж–µ–ї—Л–є —А—П–і –њ—А–Њ–±–ї–µ–Љ. –Ю–љ–Є —Б–≤—П–Ј–∞–љ—Л –Є —Б –љ–∞–ї–Є—З–Є–µ–Љ ¬Ђ–Ј–Њ–Њ–њ–∞—А–Ї–∞¬ї –Є–Љ–µ—О—Й–Є—Е—Б—П —А–µ—И–µ–љ–Є–є, –Є —Б –≤—Л—Б–Њ–Ї–Њ–є —Б—В–Њ–Є–Љ–Њ—Б—В—М—О —А–∞–Ј—А–∞–±–Њ—В—З–Є–Ї–Њ–≤, –Є —Б –љ–µ–Њ–±—Е–Њ–і–Є–Љ–Њ—Б—В—М—О –Љ–Є–≥—А–∞—Ж–Є–Є –љ–∞ —Ж–µ–ї–µ–≤—Г—О –Є–љ—Д—А–∞—Б—В—А—Г–Ї—В—Г—А—Г. –Ю–і–љ–∞–Ї–Њ —Б–∞–Љ–∞—П –≥–ї–∞–≤–љ–∞—П –њ—А–Њ–±–ї–µ–Љ–∞ вАУ –њ—А–Њ—Ж–µ—Б—Б –Є–љ—В–µ–≥—А–∞—Ж–Є–Є, –Ї–∞–Ї –њ—А–∞–≤–Є–ї–Њ, –Ј–∞–љ–Є–Љ–∞–µ—В –Њ—З–µ–љ—М –Љ–љ–Њ–≥–Њ –≤—А–µ–Љ–µ–љ–Є, —А–∞—Б—Б–Ї–∞–Ј–∞–ї –Ш–≤–∞–љ –Э–Є–Ї–Є—В–Њ—З–Ї–Є–љ, –і–Є—А–µ–Ї—В–Њ—А –њ–Њ —А–∞–Ј–≤–Є—В–Є—О OpenLegacy. –Ф–ї—П —В–Њ–≥–Њ, —З—В–Њ–±—Л –µ–≥–Њ —Г–Љ–µ–љ—М—И–Є—В—М, –≤ –Ї–Њ–Љ–њ–∞–љ–Є–Є —А–∞–Ј—А–∞–±–Њ—В–∞–ї–Є —Б–њ–µ—Ж–Є–∞–ї—М–љ—Г—О —Ж–Є—Д—А–Њ–≤—Г—О –њ–ї–∞—В—Д–Њ—А–Љ—Г, –њ–Њ–Ј–≤–Њ–ї—П—О—Й—Г—О –Є–љ—В–µ–≥—А–Є—А–Њ–≤–∞—В—М legacy-—Б–Є—Б—В–µ–Љ—Л –њ–Њ API.

–Я—А–Њ–±–ї–µ–Љ—Л –њ—А–Є –Є–љ—В–µ–≥—А–∞—Ж–Є–Є –њ—А–Њ–≥—А–∞–Љ–Љ–љ–Њ–≥–Њ –Њ–±–µ—Б–њ–µ—З–µ–љ–Є—П

–Ш—Б—В–Њ—З–љ–Є–Ї: OpenLegacy, 2020

–Ш–≤–∞–љ –Э–Є–Ї–Є—В–Њ—З–Ї–Є–љ –њ—А–Є–≤–µ–ї –љ–µ—Б–Ї–Њ–ї—М–Ї–Њ –њ—А–Є–Љ–µ—А–Њ–≤ –Є—Б–њ–Њ–ї—М–Ј–Њ–≤–∞–љ–Є—П –њ–ї–∞—В—Д–Њ—А–Љ—Л. –Ґ–∞–Ї, –њ–Њ—Б–ї–µ –њ–Њ–≥–ї–Њ—Й–µ–љ–Є—П 5 –±–∞–љ–Ї–Њ–≤ Citibank —Б–Љ–Њ–≥ –Њ–±—К–µ–і–Є–љ–Є—В—М –Є—Е –Є–љ—Д–Њ—А–Љ–∞—Ж–Є–Њ–љ–љ—Л–µ —Б–Є—Б—В–µ–Љ—Л —Б–Є–ї–∞–Љ–Є –і–≤—Г—Е —А–∞–Ј—А–∞–±–Њ—В—З–Є–Ї–Њ–≤ –≤—Б–µ–≥–Њ –Ј–∞ 2 –љ–µ–і–µ–ї–Є. –Р –≤ –Ї–Њ–Љ–њ–∞–љ–Є–Є Ayalon –±–ї–∞–≥–Њ–і–∞—А—П –њ–µ—А–µ—Е–Њ–і—Г –љ–∞ –Љ–µ—В–Њ–і–Њ–ї–Њ–≥–Є—О DevOps —Б—А–µ–і—Б—В–≤–∞–Љ–Є OpenLegacy —Б 4 –Љ–µ—Б—П—Ж–µ–≤ –і–Њ 5 –Љ–Є–љ—Г—В —Б–Њ–Ї—А–∞—В–Є–ї—Б—П –њ—А–Њ—Ж–µ—Б—Б –≤—Л–њ—Г—Б–Ї–∞ —А–µ–ї–Є–Ј–Њ–≤. –Э–∞ —Б–Њ–Ј–і–∞–љ–Є–µ 100 –≤–љ—Г—В—А–µ–љ–љ–Є—Е API —Г—И–ї–Њ –≤—Б–µ–≥–Њ 2 –Љ–µ—Б—П—Ж–∞, —З—В–Њ –њ–Њ–Ј–≤–Њ–ї–Є–ї–Њ —Б—Н–Ї–Њ–љ–Њ–Љ–Є—В—М –≤—А–µ–Љ—П —А–∞–Ј—А–∞–±–Њ—В–Ї–Є –њ—А–Є–Љ–µ—А–љ–Њ –љ–∞ –Њ–і–Є–љ –њ–Њ–ї–љ—Л–є –≥–Њ–і —З–µ–ї–Њ–≤–µ–Ї–Њ-—З–∞—Б–Њ–≤. –†–∞–±–Њ—В–∞, –Ї–Њ—В–Њ—А–∞—П —В—А–µ–±–Њ–≤–∞–ї–∞ 3 —З–µ–ї–Њ–≤–µ–Ї –Є 6 –Љ–µ—Б—П—Ж–µ–≤, —Б–µ–є—З–∞—Б –≤—Л–њ–Њ–ї–љ—П–µ—В—Б—П –Њ–і–љ–Є–Љ —З–µ–ї–Њ–≤–µ–Ї–Њ–Љ –Ј–∞ 2 –Љ–µ—Б—П—Ж–∞.

¬Ђ–Т —Б–≤–Њ–µ –≤—А–µ–Љ—П —З–µ–ї–Њ–≤–µ—З–µ—Б—В–≤–Њ –Ј–∞ 13 –ї–µ—В –њ–µ—А–µ—Б–µ–ї–Њ –Є–Ј –Ї–∞—А–µ—В –≤ –∞–≤—В–Њ–Љ–Њ–±–Є–ї–Є, вАУ –љ–∞—З–∞–ї —Б–≤–Њ–µ –≤—Л—Б—В—Г–њ–ї–µ–љ–Є–µ –°–µ—А–≥–µ–є –Ф–Њ—Й–µ–љ–Ї–Њ, —Б–Њ–≤–µ—В–љ–Є–Ї –≥–µ–љ–µ—А–∞–ї—М–љ–Њ–≥–Њ –і–Є—А–µ–Ї—В–Њ—А–∞ –Ї–Њ–Љ–њ–∞–љ–Є–Є ¬Ђ–§–ї–µ–Ї—Б–°–Њ—Д—В¬ї. вАУ –Р–љ–∞–ї–Њ–≥–Є—З–љ–∞—П –Є—Б—В–Њ—А–Є—П –њ—А–Њ–Є–Ј–Њ—И–ї–∞ —Б —Н–Ї–Њ—Б–Є—Б—В–µ–Љ–Њ–є –і–Њ—Б—В—Г–њ–∞ –Ї –±–∞–љ–Ї–Њ–≤—Б–Ї–Є–Љ —Г—Б–ї—Г–≥–∞–Љ вАУ –Њ–љ–∞ –њ–µ—А–µ–Љ–µ—Б—В–Є–ї–∞—Б—М –≤ –Љ–Њ–±–Є–ї—М–љ—Л–µ —Г—Б—В—А–Њ–є—Б—В–≤–∞¬ї. –Ю–і–љ–∞–Ї–Њ —В–µ—Е–љ–Њ–ї–Њ–≥–Є–Є –Є—Б–Ї—Г—Б—Б—В–≤–µ–љ–љ–Њ–≥–Њ –Є–љ—В–µ–ї–ї–µ–Ї—В–∞, VR –њ–Њ–Ї–∞ –љ–µ —Б–Љ–Њ–≥–ї–Є —Б—Г—Й–µ—Б—В–≤–µ–љ–љ–Њ –Є–Ј–Љ–µ–љ–Є—В—М –±–∞–љ–Ї–Њ–≤—Б–Ї–Є–є –±–Є–Ј–љ–µ—Б.

–Ґ–µ—Е–љ–Њ–ї–Њ–≥–Є—З–µ—Б–Ї–Є–µ –±–∞–љ–Ї–Є, –Ї–∞–Ї –њ—А–∞–≤–Є–ї–Њ, –њ–Њ–≥–ї–Њ—Й–∞—О—В—Б—П —В—А–∞–і–Є—Ж–Є–Њ–љ–љ—Л–Љ–Є –±–∞–љ–Ї–∞–Љ–Є. –Х–і–Є–љ—Б—В–≤–µ–љ–љ—Л–Љ –њ—А–Є–Љ–µ—А–Њ–Љ –љ–µ–Ј–∞–≤–Є—Б–Є–Љ–Њ–≥–Њ –±–∞–љ–Ї–∞, –њ–Њ—Б—В—А–Њ–µ–љ–љ–Њ–≥–Њ –љ–∞ —В–µ—Е–љ–Њ–ї–Њ–≥–Є—П—Е, –і–Њ —Б–Є—Е –њ–Њ—А –Њ—Б—В–∞–µ—В—Б—П ¬Ђ–Ґ–Є–љ—М–Ї–Њ—Д—Д¬ї. –Я–Њ –Љ–љ–µ–љ–Є—О –°–µ—А–≥–µ—П –Ф–Њ—Й–µ–љ–Ї–Њ, –Ј–∞–і–∞—З–∞ –∞–≤—В–Њ–Љ–∞—В–Є–Ј–∞—Ж–Є–Є –±—Н–Ї-–Њ—Д–Є—Б–∞ –љ–µ —В–µ—А—П–µ—В —Б–≤–Њ–µ–є –∞–Ї—В—Г–∞–ї—М–љ–Њ—Б—В–Є. –Ґ–Њ–ї—М–Ї–Њ –љ–∞ –µ–≥–Њ –Њ—Б–љ–Њ–≤–µ –Љ–Њ–ґ–љ–Њ —А–∞–Ј–≤–Є–≤–∞—В—М —Д—А–Њ–љ—В-–Њ—Д–Є—Б –Є —В–µ—Б—В–Є—А–Њ–≤–∞—В—М –Є–љ–љ–Њ–≤–∞—Ж–Є–Є.

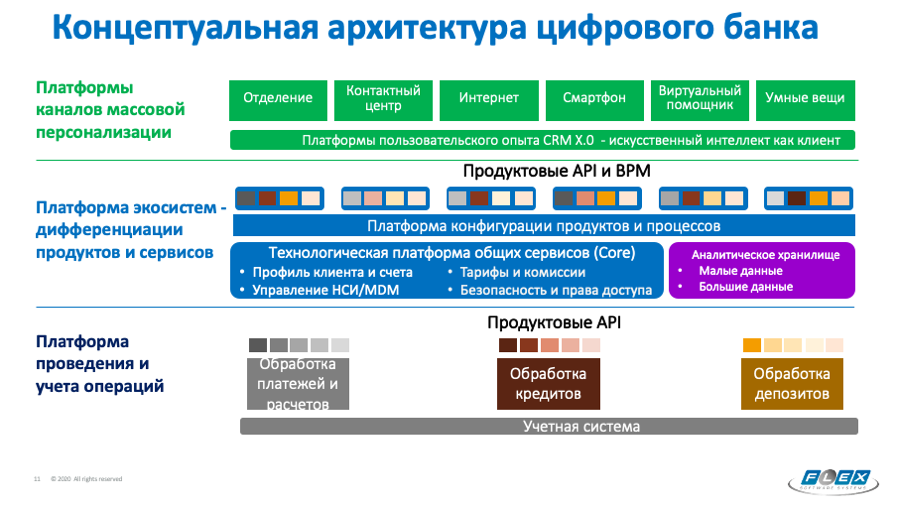

–Ъ–Њ–љ—Ж–µ–њ—В—Г–∞–ї—М–љ–∞—П –∞—А—Е–Є—В–µ–Ї—В—Г—А–∞ —Ж–Є—Д—А–Њ–≤–Њ–≥–Њ –±–∞–љ–Ї–∞

–Ш—Б—В–Њ—З–љ–Є–Ї: –§–ї–µ–Ї—Б–°–Њ—Д—В, 2020

¬Ђ–§–ї–µ–Ї—Б–°–Њ—Д—В¬ї –њ—А–µ–і–ї–∞–≥–∞–µ—В –њ–ї–∞—В—Д–Њ—А–Љ—Г, –Ї–Њ—В–Њ—А–∞—П –і–∞–µ—В –≤–Њ–Ј–Љ–Њ–ґ–љ–Њ—Б—В—М –љ–∞–і–µ–ґ–љ–Њ –∞–≤—В–Њ–Љ–∞—В–Є–Ј–Є—А–Њ–≤–∞—В—М –±—Н–Ї-–Њ—Д–Є—Б –Є —В–µ—Б—В–Є—А–Њ–≤–∞—В—М –Ї–ї–Є–µ–љ—В—Б–Ї–Є–µ —Б–µ—А–≤–Є—Б—Л. –¶–Є—Д—А–Њ–≤–∞—П ¬Ђ–Я–ї–∞—В—Д–Њ—А–Љ–∞ FXL¬ї –њ–Њ–і–і–µ—А–ґ–Є–≤–∞–µ—В —А–∞–±–Њ—В—Г 144 –Љ–ї–љ –Ї–ї–Є–µ–љ—В–Њ–≤ –Є 8 –Љ–ї—А–і –њ—А–Њ–≤–Њ–і–Њ–Ї. –° –µ–µ –њ–Њ–Љ–Њ—Й—М—О –Љ–µ–љ–µ–µ, —З–µ–Љ –Ј–∞ 1 –љ–µ–і–µ–ї—О –Љ–Њ–ґ–љ–Њ –≤—Л–≤–µ—Б—В–Є –љ–∞ —А—Л–љ–Њ–Ї –љ–Њ–≤—Л–є –Ї–ї–Є–µ–љ—В—Б–Ї–Є–є —Б–µ—А–≤–Є—Б, –∞ –µ–≥–Њ –і–Њ—Б—В—Г–њ–љ–Њ—Б—В—М —Б–Њ—Б—В–∞–≤–ї—П–µ—В 99,99%. –†–µ—И–µ–љ–Є–µ —Г–ґ–µ –њ—А–Є–Љ–µ–љ—П–µ—В—Б—П –≤ –Я–Њ—З—В–∞ –С–∞–љ–Ї–µ.

–Ш–љ—Б–Њ—А—Б–Є–љ–≥ –Є–ї–Є –∞—Г—В—Б–Њ—А—Б–Є–љ–≥

–Ю–і–љ–Њ–є –Є–Ј —Б–∞–Љ—Л—Е –Њ–±—Б—Г–ґ–і–∞–µ–Љ—Л—Е —В–µ–Љ —Б—В–∞–ї–Њ –Њ–±–µ—Б–њ–µ—З–µ–љ–Є–µ –±–∞–ї–∞–љ—Б–∞ –Љ–µ–ґ–і—Г –Є–љ—Б–Њ—А—Б–Є–љ–≥–Њ–Љ –Є –∞—Г—В—Б–Њ—А—Б–Є–љ–≥–Њ–Љ –≤ —Е–Њ–і–µ —Ж–Є—Д—А–Њ–≤–Є–Ј–∞—Ж–Є–Є –±–∞–љ–Ї–Њ–≤. –Ґ–∞–Ї, –Т–Є—В–∞–ї–Є–є –Ъ–Њ–њ—Л—Б–Њ–≤, –і–Є—А–µ–Ї—В–Њ—А –њ–Њ –Є–љ–љ–Њ–≤–∞—Ж–Є—П–Љ ¬Ђ–°–Ъ–С –С–∞–љ–Ї–∞¬ї, —А–∞—Б—Б–Ї–∞–Ј–∞–ї –Њ —В–Њ–Љ, –Ї–∞–Ї –≤ –±–∞–љ–Ї–µ —А–µ—И–∞–ї–∞—Б—М –Ј–∞–і–∞—З–∞ –њ–Њ–і–Ї–ї—О—З–µ–љ–Є—П –Ї –љ–µ–і–∞–≤–љ–Њ –Ј–∞—А–∞–±–Њ—В–∞–≤—И–µ–є –≤ –†–Њ—Б—Б–Є–Є —Б–Є—Б—В–µ–Љ–µ –±—Л—Б—В—А—Л—Е –њ–ї–∞—В–µ–ґ–µ–є (–°–С–Я). –°–С–Я –±—Л–ї–∞ –Ј–∞–њ—Г—Й–µ–љ–∞ 28 —Д–µ–≤—А–∞–ї—П 2020 –≥. –°–µ–≥–Њ–і–љ—П –Ї –љ–µ–є –њ–Њ–і–Ї–ї—О—З–µ–љ–Њ –±–Њ–ї–µ–µ 11 –Љ–ї–љ –њ–Њ–ї—М–Ј–Њ–≤–∞—В–µ–ї–µ–є, –Њ–±–Њ—А–Њ—В —Б–Њ—Б—В–∞–≤–ї—П–µ—В вВљ80 –Љ–ї—А–і. –Ъ –°–С–Я –њ–Њ–і–Ї–ї—О—З–Є–ї–Є—Б—М 47 –±–∞–љ–Ї–Њ–≤, –≤ —В–Њ–Љ —З–Є—Б–ї–µ 9 –±–∞–љ–Ї–Њ–≤ —Б –њ–Њ–і–і–µ—А–ґ–Ї–Њ–є –Ї—Г–∞–є—А–Є–љ–≥–∞.

–°–Є—Б—В–µ–Љ–∞ –і–∞–µ—В –≤–Њ–Ј–Љ–Њ–ґ–љ–Њ—Б—В—М –Њ—Б—Г—Й–µ—Б—В–≤–ї—П—В—М –њ–µ—А–µ–≤–Њ–і –і–µ–љ–µ–ґ–љ—Л—Е —Б—А–µ–і—Б—В–≤ –њ–Њ –љ–Њ–Љ–µ—А—Г —В–µ–ї–µ—Д–Њ–љ–∞, –±–µ–Ј —А–µ–Ї–≤–Є–Ј–Є—В–Њ–≤ –Є –њ—А–Є–≤—П–Ј–Ї–Є –Ї –Ї–∞—А—В–µ –Љ–µ–ґ–і—Г —Д–Є–Ј–Є—З–µ—Б–Ї–Є–Љ–Є –Є —О—А–Є–і–Є—З–µ—Б–Ї–Є–Љ–Є –ї–Є—Ж–∞–Љ–Є –±–µ–Ј —А–∞—Б—Е–Њ–і–Њ–≤ –љ–∞ —Н–Ї–≤–∞–є—А–Є–љ–≥ –Є –Є–љ–Ї–∞—Б—Б–∞—Ж–Є—О, –∞ —В–∞–Ї–ґ–µ —А–µ–∞–ї–Є–Ј–Њ–≤–∞—В—М –≤–Њ–Ј–Љ–Њ–ґ–љ–Њ—Б—В—М –Њ–њ–ї–∞—В—Л –њ–Њ–Ї—Г–њ–Њ–Ї –њ–Њ QR-–Ї–Њ–і—Г.

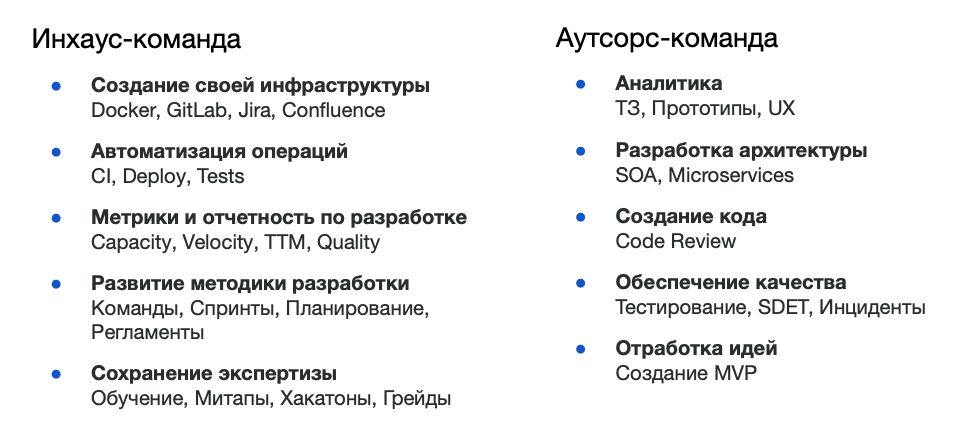

–Т —А–µ–∞–ї–Є–Ј–∞—Ж–Є–Є –њ—А–Њ–µ–Ї—В–∞ –≤ ¬Ђ–°–Ъ–С –С–∞–љ–Ї–µ¬ї –њ—А–Є–љ–Є–Љ–∞–ї–∞ –∞–Ї—В–Є–≤–љ–Њ–µ —Г—З–∞—Б—В–Є–µ –Ї–Њ–Љ–њ–∞–љ–Є—П SimbirSoft. –Ф–Љ–Є—В—А–Є–є –Я–µ—В–µ—А—Б–Њ–љ, –Њ–њ–µ—А–∞—Ж–Є–Њ–љ–љ—Л–є –і–Є—А–µ–Ї—В–Њ—А SimbirSoft, —А–∞—Б—Б–Ї–∞–Ј–∞–ї, –Ї–∞–Ї –±—Л–ї–Њ –Њ—А–≥–∞–љ–Є–Ј–Њ–≤–∞–љ–Њ –≤–Ј–∞–Є–Љ–Њ–і–µ–є—Б—В–≤–Є–µ –Є–љ—Б–Њ—А—Б–Є–љ–≥–Њ–≤–Њ–є –Є –∞—Г—В—Б–Њ—А—Б–Є–љ–≥–Њ–≤–Њ–є –Ї–Њ–Љ–∞–љ–і. –Ш–љ—Е–∞—Г—Б-–Ї–Њ–Љ–∞–љ–і–∞ —Б–Ї–Њ–љ—Ж–µ–љ—В—А–Є—А–Њ–≤–∞–ї–∞—Б—М –љ–∞ —Б–Њ–Ј–і–∞–љ–Є–Є –Є–љ—Д—А–∞—Б—В—А—Г–Ї—В—Г—А—Л, –∞–≤—В–Њ–Љ–∞—В–Є–Ј–∞—Ж–Є–Є –Њ–њ–µ—А–∞—Ж–Є–є, –≤–µ–і–µ–љ–Є–Є –Љ–µ—В—А–Є–Ї –Є –Њ—В—З–µ—В–љ–Њ—Б—В–Є –њ–Њ —А–∞–Ј—А–∞–±–Њ—В–Ї–µ, —А–∞–Ј–≤–Є—В–Є–Є –Љ–µ—В–Њ–і–Є–Ї–Є —А–∞–Ј—А–∞–±–Њ—В–Ї–Є –Є —Б–Њ—Е—А–∞–љ–µ–љ–Є–Є —Н–Ї—Б–њ–µ—А—В–Є–Ј—Л. –Т –Ј–∞–і–∞—З–Є –∞—Г—В—Б–Њ—А—Б–µ—А–∞ –≤—Е–Њ–і–Є–ї–Є –∞–љ–∞–ї–Є—В–Є–Ї–∞, —А–∞–Ј—А–∞–±–Њ—В–Ї–∞ –∞—А—Е–Є—В–µ–Ї—В—Г—А—Л, —Б–Њ–Ј–і–∞–љ–Є–µ –Ї–Њ–і–∞, –Њ–±–µ—Б–њ–µ—З–µ–љ–Є–µ –Ї–∞—З–µ—Б—В–≤–∞ –Є –Њ—В—А–∞–±–Њ—В–Ї–∞ –Є–і–µ–є. ¬Ђ–Я—А–Є –њ—А–∞–≤–Є–ї—М–љ–Њ–є –Њ—А–≥–∞–љ–Є–Ј–∞—Ж–Є–Є –њ—А–Њ—Ж–µ—Б—Б–∞ —А–∞–Ј—А–∞–±–Њ—В–Ї–Є –∞—Г—В—Б–Њ—А—Б–Є–љ–≥ –њ–Њ–Љ–Њ–≥–∞–µ—В —Г—Б–Є–ї–Є—В—М –Ї–Њ–Љ–∞–љ–і—Г¬ї, вАУ —Г–≤–µ—А–µ–љ –Њ–љ.

–Т–Ј–∞–Є–Љ–Њ–і–µ–є—Б—В–≤–Є–µ –Є–љ—Б–Њ—А—Б–Є–љ–≥–Њ–≤–Њ–є –Є –∞—Г—В—Б–Њ—А—Б–Є–љ–≥–Њ–≤–Њ–є –Ї–Њ–Љ–∞–љ–і

–Ш—Б—В–Њ—З–љ–Є–Ї: SimbirSoft, 2020

–Т –†—Г—Б–љ–∞—А–±–∞–љ–Ї–µ —А–µ—И–Є–ї–Є –њ–Њ–є—В–Є –њ–Њ –њ—Г—В–Є –њ–Њ—Б—В—А–Њ–µ–љ–Є—П —Б–Њ–±—Б—В–≤–µ–љ–љ–Њ–є —Ж–Є—Д—А–Њ–≤–Њ–є –њ–ї–∞—В—Д–Њ—А–Љ—Л ¬Ђ–Э–Њ—А–Љ–∞¬ї, —А–∞—Б—Б–Ї–∞–Ј–∞–ї –°–µ—А–≥–µ–є –Ь–Є–љ–Њ—Д—М–µ–≤, –Ј–∞–Љ–µ—Б—В–Є—В–µ–ї—М –њ—А–µ–і—Б–µ–і–∞—В–µ–ї—П –њ—А–∞–≤–ї–µ–љ–Є—П –†—Г—Б–љ–∞—А–±–∞–љ–Ї–∞. ¬Ђ–Ь—Л –љ–µ –љ–∞—И–ї–Є –љ–∞ —А—Л–љ–Ї–µ –≥–Њ—В–Њ–≤–Њ–≥–Њ —А–µ—И–µ–љ–Є—П, вАУ –њ–Њ—П—Б–љ–Є–ї –Њ–љ. вАУ –Ш –≤–Њ–Њ–±—Й–µ, –±–∞–љ–Ї –≤ –њ—А–Є–љ—Ж–Є–њ–µ —Б—В–∞—А–∞–µ—В—Б—П —А–∞–Ј–≤–Є–≤–∞—В—М—Б—П –Ї–∞–Ї –Ш–Ґ-–Ї–Њ–Љ–њ–∞–љ–Є—П —Б –±–∞–љ–Ї–Њ–≤—Б–Ї–Њ–є –ї–Є—Ж–µ–љ–Ј–Є–µ–є¬ї.

–Ґ–µ—Е–љ–Њ–ї–Њ–≥–Є–Є –њ–Њ—Б—В—А–Њ–µ–љ–Є—П —Ж–Є—Д—А–Њ–≤–Њ–є –њ–ї–∞—В—Д–Њ—А–Љ—Л ¬Ђ–Э–Њ—А–Љ–∞¬ї

–Ш—Б—В–Њ—З–љ–Є–Ї: –†—Г—Б–љ–∞—А–±–∞–љ–Ї, 2020

–Ю–љ –њ–Њ–і–µ–ї–Є–ї—Б—П –Њ–њ—Л—В–Њ–Љ –±—Л—Б—В—А–Њ–≥–Њ –≤–љ–µ–і—А–µ–љ–Є—П –љ–Њ–≤—Л—Е —Ж–Є—Д—А–Њ–≤—Л—Е –њ—А–Њ–і—Г–Ї—В–Њ–≤ вАУ —Б–Њ–Ј–і–∞–љ–Є—П –Ї—А–µ–і–Є—В–љ–Њ–≥–Њ –Ї–Њ–љ–≤–µ–є–µ—А–∞ –Є –Љ–Њ–љ–Є—В–Њ—А–Є–љ–≥–∞ —А–Є—Б–Ї–Њ–≤ —Б –њ–Њ–Љ–Њ—Й—М—О —А–Њ–±–Њ—В–Њ–≤. –Я–Њ —Б–ї–Њ–≤–∞–Љ —Н–Ї—Б–њ–µ—А—В–∞, –њ—А–Є —А–µ–∞–ї–Є–Ј–∞—Ж–Є–Є —В–∞–Ї–Є—Е –њ—А–Њ–µ–Ї—В–Њ–≤ –Њ—З–µ–љ—М –≤–∞–ґ–љ–∞ –њ–Њ–і–і–µ—А–ґ–Ї–∞ –≤—Л—Б—И–µ–≥–Њ —А—Г–Ї–Њ–≤–Њ–і—Б—В–≤–∞ –Ї–Њ–Љ–њ–∞–љ–Є–Є –Є –њ—А–∞–≤–Є–ї—М–љ–Њ–µ –≤—Л—Б—В—А–∞–Є–≤–∞–љ–Є–µ –Ї–Њ–Љ–Љ—Г–љ–Є–Ї–∞—Ж–Є–є. –Ґ–∞–Ї–ґ–µ –°–µ—А–≥–µ–є –Ь–Є–љ–Њ—Д—М–µ–≤ –Њ—В–Љ–µ—В–Є–ї, —З—В–Њ –Є—Б—Е–Њ–і—П –Є–Ј –µ–≥–Њ –Њ–њ—Л—В–∞, agile –љ–µ –≤—Б–µ–≥–і–∞ —Н—Д—Д–µ–Ї—В–Є–≤–µ–љ вАУ –љ—Г–ґ–љ–Њ —Г—Б—В–∞–љ–∞–≤–ї–Є–≤–∞—В—М –і–µ–і–ї–∞–є–љ—Л. –Э–∞ —Б–µ–≥–Њ–і–љ—П—И–љ–Є–є –і–µ–љ—М –њ–ї–∞—В—Д–Њ—А–Љ–∞ –∞–Ї—В–Є–≤–љ–Њ —А–∞–Ј–≤–Є–≤–∞–µ—В—Б—П вАУ –Є–і–µ—В —Б–±–Њ—А –і–∞–љ–љ—Л—Е, –њ—А–Њ–Є—Б—Е–Њ–і–Є—В –Њ–±—Г—З–µ–љ–Є–µ —А–Њ–±–Њ—В–Њ–≤, —А–∞—Б—И–Є—А—П–µ—В—Б—П —Д—Г–љ–Ї—Ж–Є–Њ–љ–∞–ї Open API.

¬Ђ–Х—Б–ї–Є —А–∞–љ—М—И–µ –Ш–Ґ-–і–µ–њ–∞—А—В–∞–Љ–µ–љ—В—Л –±–∞–љ–Ї–Њ–≤ —Б—В—А–Њ–Є–ї–Є—Б—М –≤–Њ–Ї—А—Г–≥ –≥—Г—А—Г-–њ—А–Њ–≥—А–∞–Љ–Љ–Є—Б—В–Њ–≤, –Ї–Њ—В–Њ—А—Л–µ –і–Њ—Б–Ї–Њ–љ–∞–ї—М–љ–Њ –Ј–љ–∞–ї–Є —Б–≤–Њ–є —Г—З–∞—Б—В–Њ–Ї —А–∞–±–Њ—В—Л, —В–Њ —В–µ–њ–µ—А—М –Њ–љ–Є –Њ—А–Є–µ–љ—В–Є—А—Г—О—В—Б—П –љ–∞ –±–Є–Ј–љ–µ—Б-–њ—А–Њ—Ж–µ—Б—Б—Л¬ї, вАУ –≥–Њ–≤–Њ—А–Є—В –Њ—В–Љ–µ—В–Є–ї –Ш–ї—М—П –С–∞—В–∞–є, CIO ¬Ђ–Р–ї—М—Д–∞-–Ъ–∞–њ–Є—В–∞–ї¬ї. –Э–∞–і–Њ –±—Л—Б—В—А–Њ –≤–љ–µ–і—А—П—В—М –љ–Њ–≤—Л–µ –њ—А–Њ–і—Г–Ї—В—Л. –Я–Њ—Н—В–Њ–Љ—Г –±–Є–Ј–љ–µ—Б –Є –Ш–Ґ –Њ–±—К–µ–і–Є–љ—П—О—В—Б—П –≤–Њ–µ–і–Є–љ–Њ, –≤–љ–Є–Љ–∞—В–µ–ї—М–љ–Њ —Б–ї–µ–і—П—В –Ј–∞ —А—Л–љ–Њ—З–љ—Л–Љ–Є —В—А–µ–љ–і–∞–Љ–Є –Є –Є–љ–љ–Њ–≤–∞—Ж–Є—П–Љ–Є –Є –Њ—Ж–µ–љ–Є–≤–∞—О—В, –љ–∞—Б–Ї–Њ–ї—М–Ї–Њ –Њ–љ–Є –љ–µ–Њ–±—Е–Њ–і–Є–Љ—Л –Ї–Њ–Љ–њ–∞–љ–Є–Є. –Ю—Б–љ–Њ–≤–љ–∞—П —Ж–µ–ї—М –Є–љ–љ–Њ–≤–∞—Ж–Є–є вАУ –њ–Њ–≤—Л—Б–Є—В—М —Б–Ї–Њ—А–Њ—Б—В—М –≤–Ј–∞–Є–Љ–Њ–і–µ–є—Б—В–≤–Є—П —Б –Ї–ї–Є–µ–љ—В–∞–Љ–Є. –Р —Н—В–Њ –Њ–±–µ—Б–њ–µ—З–Є–≤–∞–µ—В—Б—П –Є –±—Н–Ї-–Њ—Д–Є—Б–Њ–Љ, –Є —Д—А–Њ–љ—В-–Њ—Д–Є—Б–Њ–Љ, –Є –±–Є–Ј–љ–µ—Б-–њ—А–Њ—Ж–µ—Б—Б–∞–Љ–Є –≤ –Ї–Њ–Љ–њ–∞–љ–Є–Є –≤ —Ж–µ–ї–Њ–Љ.

–Ш–ї—М—П –С–∞—В–∞–є —А–∞—Б—Б–Ї–∞–Ј–∞–ї, –Ї–∞–Ї –Ї–Њ–Љ–њ–∞–љ–Є—П –Њ—А–≥–∞–љ–Є–Ј–Њ–≤–∞–ї–∞ –≤–Ј–∞–Є–Љ–Њ–і–µ–є—Б—В–≤–Є–µ –≤–љ—Г—В—А–µ–љ–љ–Є—Е –Є –≤–љ–µ—И–љ–Є—Е –Ш–Ґ-–Ї–Њ–Љ–∞–љ–і, –њ—А–Є–≤–ї–µ–Ї–∞–µ–Љ—Л—Е –љ–∞ —Г—Б–ї–Њ–≤–Є—П—Е –∞—Г—В—Б—В–∞—Д—Д–Є–љ–≥–∞ –Є–ї–Є –∞—Г—В—Б–Њ—А—Б–Є–љ–≥–∞. –Т –≤–µ–і–Њ–Љ—Б—В–≤–µ –њ–µ—А–≤—Л—Е –Њ—Б—В–∞–ї–∞—Б—М –≤—Б—П –Ї–ї—О—З–µ–≤–∞—П —А–∞–Ј—А–∞–±–Њ—В–Ї–∞, –њ—А–Њ–і—Г–Ї—В–Њ–≤–∞—П –Є –∞—А—Е–Є—В–µ–Ї—В—Г—А–љ–∞—П —Н–Ї—Б–њ–µ—А—В–Є–Ј–∞, –њ–Њ–і–і–µ—А–ґ–Ї–∞ –Є –Ј–љ–∞—З–Є–Љ—Л–µ know-how. –Т—В–Њ—А—Л–µ –≤—Л–њ–Њ–ї–љ—П—О—В —А—Г—В–Є–љ–љ—Л–µ –Ј–∞–і–∞—З–Є –Є –Њ—В–і–µ–ї—М–љ—Л–µ –љ–µ–±–Њ–ї—М—И–Є–µ –њ—А–Њ–µ–Ї—В—Л, –∞ —В—А–µ—В—М–Є —А–µ—И–∞—О—В –Ј–∞–і–∞—З–Є, –і–ї—П –Ї–Њ—В–Њ—А—Л—Е –≤ ¬Ђ–Р–ї—М—Д–∞-–Ъ–∞–њ–Є—В–∞–ї¬ї –љ–µ—В –Ї–Њ–Љ–њ–µ—В–µ–љ—Ж–Є–є, –љ–Њ —А–µ–Ј—Г–ї—М—В–∞—В—Л –љ—Г–ґ–љ—Л —Б—А–Њ—З–љ–Њ. –Я—А–Є —Н—В–Њ–Љ —Б–Ї–Њ—А–Њ—Б—В—М —А–∞–±–Њ—В—Л –∞—Г—В—Б—В–∞—Д—Д-—Б–Њ—В—А—Г–і–љ–Є–Ї–Њ–≤ –≤ 1,5-2 —А–∞–Ј–∞ –љ–Є–ґ–µ, —З–µ–Љ —Б–Њ–±—Б—В–≤–µ–љ–љ—Л—Е —Б–њ–µ—Ж–Є–∞–ї–Є—Б—В–Њ–≤, –Њ—В–Љ–µ—В–Є–ї —Н–Ї—Б–њ–µ—А—В.

–Р–љ–і—А–µ–є –Ч–∞–ї–Љ–∞–љ–Њ–≤, –і–Є—А–µ–Ї—В–Њ—А –љ–∞–њ—А–∞–≤–ї–µ–љ–Є—П –Ш–Ґ-–∞—А—Е–Є—В–µ–Ї—В—Г—А—Л –±–∞–љ–Ї–∞ ¬Ђ–Ю—В–Ї—А—Л—В–Є–µ¬ї, —А–∞—Б—Б–Ї–∞–Ј–∞–ї, —З—В–Њ –і–ї—П —А–µ—И–µ–љ–Є—П –Ш–Ґ-–Ј–∞–і–∞—З –±–∞–љ–Ї –Є—Б–њ–Њ–ї—М–Ј—Г–µ—В –Ї–∞–Ї —Б–Њ–±—Б—В–≤–µ–љ–љ—Л–µ —А–µ—Б—Г—А—Б—Л, —В–∞–Ї –Є –∞—Г—В—Б—В–∞—Д—Д–Є–љ–≥, –Є –∞—Г—В—Б–Њ—А—Б–Є–љ–≥. –£ –Ї–∞–ґ–і–Њ–є –Љ–Њ–і–µ–ї–Є –µ—Б—В—М –њ–ї—О—Б—Л –Є –Љ–Є–љ—Г—Б—Л, –Ї–Њ—В–Њ—А—Л–µ –љ–∞–і–Њ –≤–љ–Є–Љ–∞—В–µ–ї—М–љ–Њ –Њ—Ж–µ–љ–Є–≤–∞—В—М. –Ш—Б—Е–Њ–і—П –Є–Ј –Њ–њ—Л—В–∞ –±–∞–љ–Ї–∞ ¬Ђ–Ю—В–Ї—А—Л—В–Є–µ¬ї, –Є–љ—Б–Њ—А—Б–Є–љ–≥ –љ–∞–Є–±–Њ–ї–µ–µ —Н—Д—Д–µ–Ї—В–Є–≤–µ–љ –і–ї—П –Њ—А–≥–∞–љ–Є–Ј–∞—Ж–Є–Є —В–µ–Ї—Г—Й–µ–≥–Њ —А–∞–Ј–≤–Є—В–Є—П –Є –і–Њ—А–∞–±–Њ—В–Ї–Є —Б—В–∞–±–Є–ї—М–љ—Л—Е —Б–Є—Б—В–µ–Љ –Є —А–µ—И–µ–љ–Є—П —Б–њ–µ—Ж–Є—Д–Є—З–µ—Б–Ї–Є—Е –Ј–∞–і–∞—З —А–∞–Ј–≤–Є—В–Є—П, —В—А–µ–±—Г—О—Й–Є—Е —Г–љ–Є–Ї–∞–ї—М–љ—Л—Е –Ї–Њ–Љ–њ–µ—В–µ–љ—Ж–Є–є.

–Р—Г—В—Б—В–∞—Д—Д–Є–љ–≥ –љ–µ–Њ–±—Е–Њ–і–Є–Љ –њ—А–Є —А–µ–∞–ї–Є–Ј–∞—Ж–Є–Є –Ї—А—Г–њ–љ—Л—Е –љ–Њ–≤—Л—Е –њ—А–Њ–µ–Ї—В–Њ–≤ –Є –њ—А–Њ–≤–µ–і–µ–љ–Є—П —Б—А–Њ—З–љ—Л—Е –≤–љ–µ–њ–ї–∞–љ–Њ–≤—Л—Е –і–Њ—А–∞–±–Њ—В–Њ–Ї. –Э–∞ –∞—Г—В—Б–Њ—А—Б–Є–љ–≥ –Љ–Њ–ґ–љ–Њ –Њ—В–і–∞–≤–∞—В—М –≤—В–Њ—А–Њ—Б—В–µ–њ–µ–љ–љ—Л–µ –њ—А–Њ–µ–Ї—В—Л. –Ґ–∞–Ї–ґ–µ —Н–Ї—Б–њ–µ—А—В–Є–Ј–∞ –Ї–Њ–Љ–њ–∞–љ–Є–є —Б —А—Л–љ–Ї–∞ –њ—А–Є–≤–ї–µ–Ї–∞–µ—В—Б—П –і–ї—П –Ї–∞—Б—В–Њ–Љ–Є–Ј–∞—Ж–Є–Є –Є –≤–љ–µ–і—А–µ–љ–Є—П –≥–Њ—В–Њ–≤—Л—Е —А–µ—И–µ–љ–Є–є.

–Ъ–∞–Ї –њ–Њ–љ—П—В—М —Ж–µ–љ–љ–Њ—Б—В—М –њ—А–Њ–µ–Ї—В–∞

¬Ђ–¶–Є—Д—А–Њ–≤–Њ–є –±–∞–љ–Ї –і–Њ–ї–ґ–µ–љ —А–∞–Ј–≤–Є–≤–∞—В—М—Б—П –≤ —А–∞–Љ–Ї–∞—Е –±–Є–Ј–љ–µ—Б-–Љ–Њ–і–µ–ї–Є, —В–Њ –µ—Б—В—М –≤—Б–µ –њ—А–Њ–µ–Ї—В—Л –і–Њ–ї–ґ–љ—Л –Њ—Ж–µ–љ–Є–≤–∞—В—М—Б—П —Б —В–Њ—З–Ї–Є –Ј—А–µ–љ–Є—П —Ж–µ–љ–љ–Њ—Б—В–Є –і–ї—П –Ї–ї–Є–µ–љ—В–∞¬ї, вАУ –≥–Њ–≤–Њ—А–Є—В –°–µ—А–≥–µ–є –Ш–≤–∞–љ–Њ–≤, –і–Є—А–µ–Ї—В–Њ—А –њ–Њ —Б—В—А–∞—В–µ–≥–Є–Є –Є —Н—Д—Д–µ–Ї—В–Є–≤–љ–Њ—Б—В–Є –і–Є–≤–Є–Ј–Є–Њ–љ–∞ ¬Ђ–¶–Є—Д—А–Њ–≤–Њ–є –Ї–Њ—А–њ–Њ—А–∞—В–Є–≤–љ—Л–є –±–∞–љ–Ї¬ї –°–±–µ—А–±–∞–љ–Ї–∞. –С–∞–љ–Ї –њ–µ—А–µ—И–µ–ї –љ–∞ agile 3 –≥–Њ–і–∞ –љ–∞–Ј–∞–і. –†–∞–љ—М—И–µ –Є–Ј-–Ј–∞ –±—О—А–Њ–Ї—А–∞—В–Є—З–µ—Б–Ї–Є—Е –њ—А–Њ—Ж–µ–і—Г—А –ї—О–±–Њ–є –љ–Њ–≤—Л–є –њ—А–Њ–µ–Ї—В –Љ–Њ–≥ –Њ—В–Ї—А—Л–≤–∞—В—М—Б—П –±–Њ–ї—М—И–µ –≥–Њ–і–∞. –Ґ–µ–њ–µ—А—М –±–ї–∞–≥–Њ–і–∞—А—П agile –≤—Б–µ –њ—А–Њ–Є—Б—Е–Њ–і–Є—В —Б—Г—Й–µ—Б—В–≤–µ–љ–љ–Њ –±—Л—Б—В—А–µ–µ.

–Ю–і–љ–∞–Ї–Њ, –Ї–∞–Ї –≤—Л—П—Б–љ–Є–ї–Њ—Б—М, —Б—Г—Й–µ—Б—В–≤–µ–љ–љ–∞—П —З–∞—Б—В—М —А–µ–ї–Є–Ј–Њ–≤ –љ–µ –і–Њ—Е–Њ–і–Є—В –і–Њ –њ–Њ—В—А–µ–±–Є—В–µ–ї—П. –Я–Њ —Н—В–Њ–є –њ—А–Є—З–Є–љ–µ –≤ –°–±–µ—А–±–∞–љ–Ї–µ —А–µ—И–Є–ї–Є –њ–µ—А–µ–є—В–Є –љ–∞ –Њ—Ж–µ–љ–Ї—Г —А–µ–Ј—Г–ї—М—В–∞—В–Њ–≤ –њ—А–Њ–µ–Ї—В–Њ–≤ –њ–Њ –Ј–∞—А–∞–љ–µ–µ –Њ–њ—А–µ–і–µ–ї–µ–љ–љ—Л–Љ –Ї–ї—О—З–µ–≤—Л–Љ —А–µ–Ј—Г–ї—М—В–∞—В–∞–Љ OKR (Objectives and Key Results), –≤ —З–Є—Б–ї–µ –Ї–Њ—В–Њ—А—Л—Е –Њ–±—П–Ј–∞—В–µ–ї—М–љ–Њ –њ—А–Є—Б—Г—В—Б—В–≤—Г–µ—В –њ–Њ–Ї–∞–Ј–∞—В–µ–ї—М –≤–Њ—Б—В—А–µ–±–Њ–≤–∞–љ–љ–Њ—Б—В–Є —Б–Њ–Ј–і–∞–љ–љ—Л—Е –Ї–Њ–Љ–∞–љ–і–∞–Љ–Є —Б–µ—А–≤–Є—Б–Њ–≤. –°–µ—А–≥–µ–є –Ш–≤–∞–љ–Њ–≤ —А–∞—Б—Б–Ї–∞–Ј–∞–ї, –Ї–∞–Ї —В–∞–Ї–Њ–є –њ–Њ–і—Е–Њ–і –њ–Њ–Љ–Њ–≥ –Њ–±–љ–Њ–≤–Є—В—М ¬Ђ–°–±–µ—А–±–∞–љ–Ї –С–Є–Ј–љ–µ—Б –Ю–љ–ї–∞–є–љ¬ї.

–Я—А–Њ–і–Њ–ї–ґ–Є–ї —В–µ–Љ—Г –Ф–µ–љ–Є—Б –Р–љ–∞–љ—М–µ–≤, –і–Є—А–µ–Ї—В–Њ—А –њ—А–Њ–µ–Ї—В–Њ–≤ –і–Є–≤–Є–Ј–Є–Њ–љ–∞ ¬Ђ–¶–Є—Д—А–Њ–≤–Њ–є –Ї–Њ—А–њ–Њ—А–∞—В–Є–≤–љ—Л–є –±–∞–љ–Ї¬ї –°–±–µ—А–±–∞–љ–Ї–∞. –Я–Њ –µ–≥–Њ —Б–ї–Њ–≤–∞–Љ, —Ж–Є—Д—А–Њ–≤—Л–Љ–Є —Б–µ—А–≤–Є—Б–∞–Љ–Є ¬Ђ–°–±–µ—А–±–∞–љ–Ї –С–Є–Ј–љ–µ—Б –Ю–љ–ї–∞–є–љ¬ї –њ–Њ–ї—М–Ј—Г–µ—В—Б—П –±–Њ–ї–µ–µ 2,6 –Љ–ї–љ –Ї–ї–Є–µ–љ—В–Њ–≤. –Э–∞ –њ–ї–∞—В—Д–Њ—А–Љ–µ —А–µ–∞–ї–Є–Ј–Њ–≤–∞–љ–Њ –±–Њ–ї–µ–µ 37 —Б–µ—А–≤–Є—Б–Њ–≤. –°—А–µ–і–Є –љ–Є—Е –±—Г—Е–≥–∞–ї—В–µ—А–Є—П –Њ–љ–ї–∞–є–љ, –Њ–±–ї–∞—З–љ—Л–є —Б–Ї–ї–∞–і, —Г–њ—А–∞–≤–ї–µ–љ–Є–µ —В–Њ—А–≥–Њ–≤–Њ–є —В–Њ—З–Ї–Њ–є, CRM-—Б–Є—Б—В–µ–Љ–∞, –±–Є–Ј–љ–µ—Б-–∞–љ–∞–ї–Є—В–Є–Ї–∞, —Н–ї–µ–Ї—В—А–Њ–љ–љ—Л–є –і–Њ–Ї—Г–Љ–µ–љ—В–Њ–Њ–±–Њ—А–Њ—В, –Ї–Њ–љ—Б—В—А—Г–Ї—В–Њ—А –і–Њ–Ї—Г–Љ–µ–љ—В–Њ–≤, —Н–ї–µ–Ї—В—А–Њ–љ–љ—Л–є –∞—А—Е–Є–≤, –њ—А–Њ–≤–µ—А–Ї–∞ –Ї–Њ–љ—В—А–∞–≥–µ–љ—В–Њ–≤, —Б–і–∞—З–∞ –Њ—В—З–µ—В–љ–Њ—Б—В–Є –≤ –≥–Њ—Б–Њ—А–≥–∞–љ—Л –Є —В.–і. –Т –±–ї–Є–ґ–∞–є—И–Є—Е –њ–ї–∞–љ–∞—Е вАУ –Њ–±–љ–Њ–≤–ї–µ–љ–Є–µ –Љ–Њ–±–Є–ї—М–љ–Њ–≥–Њ –њ—А–Є–ї–Њ–ґ–µ–љ–Є—П.

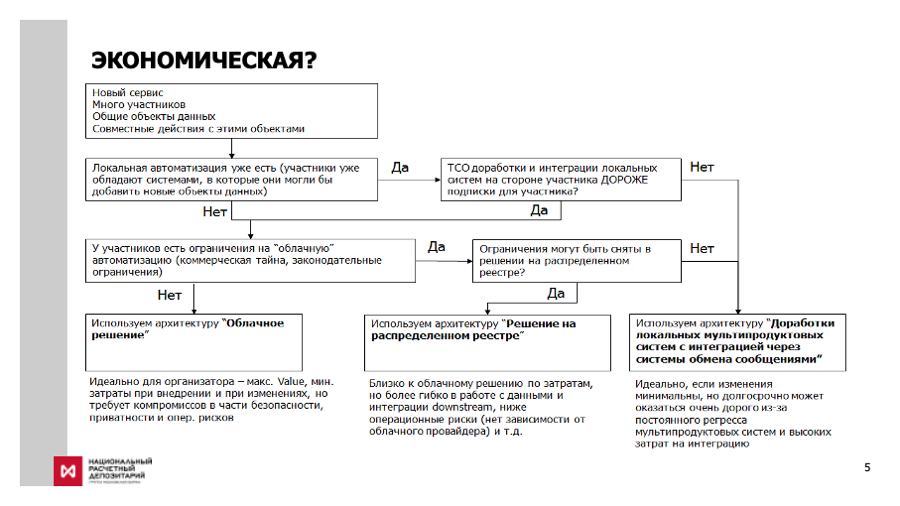

–Я—А–Њ–і–Њ–ї–ґ–Є–ї —В–µ–Љ—Г –Њ—Ж–µ–љ–Ї–Є –≤–Њ—Б—В—А–µ–±–Њ–≤–∞–љ–љ–Њ—Б—В–Є –њ—А–Њ–µ–Ї—В–Њ–≤ –Р–ї–µ–Ї—Б–∞–љ–і—А –ѓ–Ї–Њ–≤–ї–µ–≤, —А—Г–Ї–Њ–≤–Њ–і–Є—В–µ–ї—М –±–ї–Њ–Ї—З–µ–є–љ-–ї–∞–±–Њ—А–∞—В–Њ—А–Є–Є –Э–∞—Ж–Є–Њ–љ–∞–ї—М–љ–Њ–≥–Њ —А–∞—Б—З–µ—В–љ–Њ–≥–Њ –і–µ–њ–Њ–Ј–Є—В–∞—А–Є—П (–Э–†–Ф). ¬Ђ–°—Г—Й–µ—Б—В–≤—Г–µ—В –њ—А–Њ–±–ї–µ–Љ–∞ –Є—Б–њ–Њ–ї—М–Ј–Њ–≤–∞–љ–Є—П –Є –Њ–±—А–∞–±–Њ—В–Ї–Є –і–∞–љ–љ—Л—Е. –Я–Њ–Љ–Њ–ґ–µ—В –ї–Є —В—Г—В –±–ї–Њ–Ї—З–µ–є–љ?¬ї, вАУ –Њ–±—А–∞—В–Є–ї—Б—П –Ї –∞—Г–і–Є—В–Њ—А–Є–Є —Н–Ї—Б–њ–µ—А—В. –Ю–љ –Њ—Ж–µ–љ–Є–ї —Н–Ї–Њ–љ–Њ–Љ–Є—З–µ—Б–Ї–Є–µ –Є –њ–Њ–ї–Є—В–Є—З–µ—Б–Ї–Є–µ –∞—А–≥—Г–Љ–µ–љ—В—Л ¬Ђ–Ј–∞¬ї –Є ¬Ђ–њ—А–Њ—В–Є–≤¬ї –Є—Б–њ–Њ–ї—М–Ј–Њ–≤–∞–љ–Є—П –±–ї–Њ–Ї—З–µ–є–љ–∞.

–Ъ–∞–Ї –Њ—Ж–µ–љ–Є—В—М —Н–Ї–Њ–љ–Њ–Љ–Є—З–µ—Б–Ї–Є–µ –њ—А–Є—З–Є–љ—Л –Є—Б–њ–Њ–ї—М–Ј–Њ–≤–∞–љ–Є—П –±–ї–Њ–Ї—З–µ–є–љ–∞

–Ш—Б—В–Њ—З–љ–Є–Ї: –Э–∞—Ж–Є–Њ–љ–∞–ї—М–љ—Л–є —А–∞—Б—З–µ—В–љ—Л–є –і–µ–њ–Њ–Ј–Є—В–∞—А–Є–є, 2020

¬Ђ–Ь–љ–Њ–≥–Є–µ –≥–Њ–≤–Њ—А—П—В –Њ —В–Њ–Љ, —З—В–Њ –±–ї–Њ–Ї—З–µ–є–љ –њ–Њ–Ј–≤–Њ–ї—П–µ—В –њ–Њ–≤—Л—Б–Є—В—М –і–Њ–≤–µ—А–Є–µ –Ї —Б–Є—Б—В–µ–Љ–µ, –љ–Њ —Н—В–Њ—В –∞—А–≥—Г–Љ–µ–љ—В –љ–µ —Б–ї–Є—И–Ї–Њ–Љ —Г–±–µ–і–Є—В–µ–ї–µ–љ, вАУ —Б—З–Є—В–∞–µ—В –Р–ї–µ–Ї—Б–∞–љ–і—А –ѓ–Ї–Њ–≤–ї–µ–≤. вАУ –Э–∞–њ—А–Є–Љ–µ—А, –±–ї–Њ–Ї—З–µ–є–љ –Љ–Њ–ґ–љ–Њ –Є—Б–њ–Њ–ї—М–Ј–Њ–≤–∞—В—М –і–ї—П –њ—А–Њ–≤–µ–і–µ–љ–Є—П —З–µ—Б—В–љ—Л—Е –≤—Л–±–Њ—А–Њ–≤, –љ–Њ —Н—В–Њ –љ—Г–ґ–љ–Њ –љ–µ –≤—Б–µ–Љ¬ї. –Я–Њ–Ї–∞ –Є–љ–≤–µ—Б—В–Є—Ж–Є–Є –≤ —В–µ—Е–љ–Њ–ї–Њ–≥–Є—О –≤–Њ –≤—Б–µ–Љ –Љ–Є—А–µ –љ–µ–≤–µ–ї–Є–Ї–Є, —В–Њ –µ—Б—В—М –Њ–љ–∞ –µ—Й–µ –љ–µ –і–Њ–Ї–∞–Ј–∞–ї–∞ —Б–≤–Њ—О —Н—Д—Д–µ–Ї—В–Є–≤–љ–Њ—Б—В—М –Є –љ–µ —Б—В–∞–ї–∞ –≤–Њ—Б—В—А–µ–±–Њ–≤–∞–љ–љ–Њ–є. 95% –њ—А–Њ–µ–Ї—В–Њ–≤ —Б –Є—Б–њ–Њ–ї—М–Ј–Њ–≤–∞–љ–Є–µ–Љ –±–ї–Њ–Ї—З–µ–є–љ–∞ –Ј–∞–Ї–∞–љ—З–Є–≤–∞—О—В—Б—П –њ–Є–ї–Њ—В–∞–Љ–Є.

–Т–∞–і–Є–Љ –Я–µ—А–µ–њ–µ–ї–Ї–Є–љ, –љ–∞—З–∞–ї—М–љ–Є–Ї –Њ—В–і–µ–ї–∞ –∞—А—Е–Є—В–µ–Ї—В—Г—А—Л –Є –Є–љ—В–µ–≥—А–∞—Ж–Є–Є –њ—А–Є–ї–Њ–ґ–µ–љ–Є–є ¬Ђ–Р—В–Њ–љ¬ї, —А–∞—Б—Б–Ї–∞–Ј–∞–ї –Њ–± –Њ–њ—Л—В–µ –њ–Њ—Б—В—А–Њ–µ–љ–Є—П –њ–ї–∞—В—Д–Њ—А–Љ—Л –±—А–Њ–Ї–µ—А–∞ –љ–∞ –±–∞–Ј–µ —Д—Г–љ–Ї—Ж–Є–Њ–љ–∞–ї—М–љ—Л—Е —Б–µ—А–≤–Є—Б–Њ–≤. –Ф–ї—П –µ–µ —А–µ–∞–ї–Є–Ј–∞—Ж–Є—П –±—Л–ї–∞ –≤—Л–±—А–∞–љ–∞ –Љ–Є–Ї—А–Њ—Б–µ—А–≤–Є—Б–љ–∞—П –∞—А—Е–Є—В–µ–Ї—В—Г—А–∞ –Є –Ї–Њ–љ—В–µ–є–љ–µ—А–Є–Ј–∞—Ж–Є—П, –њ–Њ–і–Ї–ї—О—З–µ–љ–Є–µ –њ–∞—А—В–љ–µ—А–Њ–≤ –Њ–±–µ—Б–њ–µ—З–Є–≤–∞–µ—В –Њ—В–Ї—А—Л—В—Л–є API. –Э–∞ —В–µ–Ї—Г—Й–Є–є –Љ–Њ–Љ–µ–љ—В —Б–Њ–Ј–і–∞–љ–Њ 15 —Б–µ—А–≤–Є—Б–Њ–≤, –≤ —В–Њ–Љ —З–Є—Б–ї–µ —Б–µ—А–≤–Є—Б—Л –Ї–Њ—В–Є—А–Њ–≤–Њ–Ї, —Г–і–∞–ї–µ–љ–љ–Њ–≥–Њ –Њ—В–Ї—А—Л—В–Є—П —Б—З–µ—В–∞, —А–∞—Б—З–µ—В–∞ —Б—В–Њ–Є–Љ–Њ—Б—В–Є –Я–Ш–§–Њ–≤, –Њ–±—А–∞–±–Њ—В–Ї–Є —Б–і–µ–ї–Њ–Ї, –њ—А–Є–Њ—А–Є—В–Є–Ј–∞—Ж–Є–Є —З–∞—В–Њ–≤ –Є –Ј–≤–Њ–љ–Ї–Њ–≤, —Б–≤–µ—А–Њ–Ї –Љ–µ–ґ–і—Г —Б–Є—Б—В–µ–Љ–∞–Љ–Є, –Ї—А–Є–њ—В–Њ-—Б–µ—А–≤–Є—Б –Є —В.–і.

–Ъ–Њ–Љ—Г –≤—Л–≥–Њ–і–љ–∞ —Б–Є—Б—В–µ–Љ–∞ –±—Л—Б—В—А—Л—Е –њ–ї–∞—В–µ–ґ–µ–є

–Т —Е–Њ–і–µ –і–Є—Б–Ї—Г—Б—Б–Є–Є —Г—З–∞—Б—В–љ–Є–Ї–Є –Ї–Њ–љ—Д–µ—А–µ–љ—Ж–Є–Є –Њ–±—Б—Г–і–Є–ї–Є –≤–ї–Є—П–љ–Є–µ –љ–∞ —Д–Є–љ–∞–љ—Б–Њ–≤—Л–є —А—Л–љ–Њ–Ї —Б–Є—Б—В–µ–Љ—Л –±—Л—Б—В—А—Л—Е –њ–ї–∞—В–µ–ґ–µ–є –Є –њ–Њ—П–≤–ї–µ–љ–Є—П –≤–Њ–Ј–Љ–Њ–ґ–љ–Њ—Б—В–Є –Њ–њ–ї–∞—В—Л —В–Њ–≤–∞—А–Њ–≤ –њ–Њ QR-–Ї–Њ–і—Г. –Ь–∞–Ї—Б–Є–Љ –С–µ–ї–Њ—Г—Б–Њ–≤, —Б–Њ–≤–µ—В–љ–Є–Ї –њ—А–µ–і—Б–µ–і–∞—В–µ–ї—П –њ—А–∞–≤–ї–µ–љ–Є—П –±–∞–љ–Ї–∞ ¬Ђ–£—А–∞–ї—Б–Є–±¬ї, —А–∞—Б—Б–Ї–∞–Ј–∞–ї, —З—В–Њ –µ–≥–Њ –±–∞–љ–Ї –Њ–і–љ–Є–Љ –Є–Ј –њ–µ—А–≤—Л—Е –њ–Њ–і–Ї–ї—О—З–Є–ї—Б—П –Ї —Б–Є—Б—В–µ–Љ–µ –Є –њ—А–µ–і–Њ—Б—В–∞–≤–Є–ї –≤–Њ–Ј–Љ–Њ–ґ–љ–Њ—Б—В—М –Є—Б–њ–Њ–ї—М–Ј–Њ–≤–∞—В—М –µ–µ —Б–≤–Њ–Є–Љ –њ–∞—А—В–љ–µ—А–∞–Љ вАУ –∞ —Н—В–Њ 65 –±–∞–љ–Ї–Њ–≤, –Є–Ј –Ї–Њ—В–Њ—А—Л—Е 50 —Г–ґ–µ –њ–Њ–і–Ї–ї—О—З–Є–ї–Є—Б—М –Ї –°–С–Я.

–° –Њ–і–љ–Њ–є —Б—В–Њ—А–Њ–љ—Л, —Б–Є—Б—В–µ–Љ–∞ –њ—А–Є–љ–Њ—Б–Є—В –±–∞–љ–Ї—Г —Г–±—Л—В–Ї–Є, –њ–Њ—Б–Ї–Њ–ї—М–Ї—Г –Њ–љ–Є —Д–∞–Ї—В–Є—З–µ—Б–Ї–Є –ї–Є—И–∞—О—В—Б—П –њ–ї–∞—В–µ–ґ–µ–є –Ј–∞ —Н–Ї–≤–∞–є—А–Є–љ–≥, –∞ —Б –і—А—Г–≥–Њ–є вАУ –њ–Њ–≤—Л—И–∞–µ—В –ї–Њ—П–ї—М–љ–Њ—Б—В—М –Ї–ї–Є–µ–љ—В–Њ–≤. –Я–Њ –µ–≥–Њ –Љ–љ–µ–љ–Є—О, —Б–Є—Б—В–µ–Љ–∞ –±—Г–і–µ—В –≤ –Њ—Б–љ–Њ–≤–љ–Њ–Љ —Б—В–µ–њ–µ–љ–Є –Є—Б–њ–Њ–ї—М–Ј–Њ–≤–∞—В—М—Б—П —Д–Є–Ј–Є—З–µ—Б–Ї–Є–Љ–Є –ї–Є—Ж–∞–Љ–Є –њ—А–Є –≤–Ј–∞–Є–Љ–Њ–і–µ–є—Б—В–≤–Є–Є –і—А—Г–≥ —Б –і—А—Г–≥–Њ–Љ. –Э–∞ —Б–µ–≥–Њ–і–љ—П—И–љ–Є–є –і–µ–љ—М –Њ–љ–∞ –µ—Й–µ –љ–µ —Б—В–∞–ї–∞ –Њ—Б–Њ–±–µ–љ–љ–Њ –њ–Њ–њ—Г–ї—П—А–љ–Њ–є –≤–Њ –Љ–љ–Њ–≥–Њ–Љ –њ–Њ—В–Њ–Љ—Г, —З—В–Њ —Г –±–Њ–ї—М—И–Є–љ—Б—В–≤–∞ –≥—А–∞–ґ–і–∞–љ –µ—Б—В—М –±–∞–љ–Ї–Њ–≤—Б–Ї–Є–µ –Ї–∞—А—В—Л –°–±–µ—А–±–∞–љ–Ї–∞, –Є –Њ–љ–Є —Г–ґ–µ –і–∞–≤–љ–Њ –Њ—Б–≤–Њ–Є–ї–Є –њ–µ—А–µ–≤–Њ–і—Л –Љ–µ–ґ–і—Г –љ–Є–Љ–Є –њ–Њ –љ–Њ–Љ–µ—А—Г —В–µ–ї–µ—Д–Њ–љ–∞ –≤–ї–∞–і–µ–ї—М—Ж–∞. –Ш–Љ–µ–љ–љ–Њ –њ–Њ–і–Ї–ї—О—З–µ–љ–Є–µ –Ї –°–С–Я –≥–ї–∞–≤–љ–Њ–≥–Њ –±–∞–љ–Ї–∞ —Б—В—А–∞–љ—Л —Б–њ–Њ—Б–Њ–±–љ–Њ –њ–µ—А–µ–ї–Њ–Љ–Є—В—М —Б–Є—В—Г–∞—Ж–Є—О вАУ –Њ–љ–Њ –њ—А–Є–≤–µ–і–µ—В –љ–∞ —А—Л–љ–Њ–Ї –і–Њ–њ–Њ–ї–љ–Є—В–µ–ї—М–љ–Њ –Њ–Ї–Њ–ї–Њ 20 –Љ–ї–љ –Ї–ї–Є–µ–љ—В–Њ–≤, –Ї–Њ—В–Њ—А—Л–µ —Г–ґ–µ –њ—А–Є–≤—Л–Ї–ї–Є —А–∞—Б—Б—З–Є—В—Л–≤–∞—В—М—Б—П –Љ–µ–ґ–і—Г —Б–Њ–±–Њ–є –њ–Њ –љ–Њ–Љ–µ—А—Г —В–µ–ї–µ—Д–Њ–љ–∞.

–І—В–Њ –Ї–∞—Б–∞–µ—В—Б—П —А–∞–Ј–≤–Є—В–Є—П –Њ–њ–ї–∞—В—Л —В–Њ–≤–∞—А–Њ–≤ –Є —Г—Б–ї—Г–≥ –њ–Њ QR-–Ї–Њ–і–∞–Љ, —В–Њ –њ–Њ–Ї–∞ –Њ–љ–∞ –Љ–∞–ї–Њ –њ–Њ–њ—Г–ї—П—А–љ–∞. –Ш –≤ –±–ї–Є–ґ–∞–є—И–Є–µ –≥–Њ–і—Л —Б–Є—В—Г–∞—Ж–Є—П –≤—А—П–і –ї–Є –Є–Ј–Љ–µ–љ–Є—В—Б—П вАУ —Б—Г—Й–µ—Б—В–≤–µ–љ–љ–Њ–≥–Њ —А–Њ—Б—В–∞ —Г—А–Њ–≤–љ—П –њ—А–Њ–љ–Є–Ї–љ–Њ–≤–µ–љ–Є—П –Њ–ґ–Є–і–∞—В—М –љ–µ –њ—А–Є—Е–Њ–і–Є—В—Б—П. –Ю–і–љ–∞–Ї–Њ, –њ–Њ –Љ–љ–µ–љ–Є—О —Г—З–∞—Б—В–љ–Є–Ї–Њ–≤ –і–Є—Б–Ї—Г—Б—Б–Є–Є, —Н—В–Њ –љ–µ –Ј–љ–∞—З–Є—В, —З—В–Њ –љ–µ –љ–∞–і–Њ —А–∞–Ј–Љ–µ—Й–∞—В—М –≤ —А–Є—В–µ–є–ї–µ QR-—В–µ—А–Љ–Є–љ–∞–ї—Л. –°–∞–Љ —Д–∞–Ї—В –Є—Е –њ–Њ—П–≤–ї–µ–љ–Є—П –Љ–Њ–ґ–µ—В —Б—В–∞—В—М —Б—В–Є–Љ—Г–ї–Њ–Љ –і–ї—П —А–∞—Б—И–Є—А–µ–љ–Є—П —З–Є—Б–ї–∞ –њ–Њ–ї—М–Ј–Њ–≤–∞—В–µ–ї–µ–є. –Я—А–Є —Н—В–Њ–Љ —Б—В–Њ–Є–Љ–Њ—Б—В—М —Г—Б–ї—Г–≥–Є –Ї–∞–Ї —В–∞–Ї–Њ–≤–∞—П –і–ї—П –±–Њ–ї—М—И–Є–љ—Б—В–≤–∞ –≥—А–∞–ґ–і–∞–љ –љ–µ –Є–Љ–µ–µ—В –Њ—Б–Њ–±–Њ–≥–Њ –Ј–љ–∞—З–µ–љ–Є—П вАУ –Њ–љ–Є –≤—Л–±–Є—А–∞—О—В —Г–і–Њ–±—Б—В–≤–Њ –Є —Б–Ї–Њ—А–Њ—Б—В—М, –Є —З–∞—Б—В–Њ –љ–µ –њ—А–Є–љ–Є–Љ–∞—О—В –≤–Њ –≤–љ–Є–Љ–∞–љ–Є–µ —А–∞–Ј–љ–Є—Ж—Г –≤ —В–∞—А–Є—Д–∞—Е.

–Я–Њ —Б—Г—В–Є, –Њ–њ–ї–∞—В–∞ —В–Њ–≤–∞—А–Њ–≤ –Є —Г—Б–ї—Г–≥ —Б –њ–Њ–Љ–Њ—Й—М—О –°–С–Я —Г–ґ–µ –±—Л–ї–∞ –Њ–њ—А–Њ–±–Њ–≤–∞–љ–∞ –°–±–µ—А–±–∞–љ–Ї–Њ–Љ вАУ –љ–µ —Б–µ–Ї—А–µ—В, —З—В–Њ –љ–∞ –Љ–љ–Њ–≥–Є—Е —А–Њ–Ј–љ–Є—З–љ—Л—Е —А—Л–љ–Ї–∞—Е –Љ–Њ–ґ–љ–Њ –Ј–∞–њ–ї–∞—В–Є—В—М –њ–µ—А–µ–≤–Њ–і–Њ–Љ –љ–∞ –Ї–∞—А—В—Г –°–±–µ—А–±–∞–љ–Ї–∞. –Э–∞–ї–Њ–≥–Њ–≤–∞—П —Б–ї—Г–ґ–±–∞ —Г–ґ–µ –њ—Л—В–∞–µ—В—Б—П –±–ї–Њ–Ї–Є—А–Њ–≤–∞—В—М —В–∞–Ї–Є–µ —В—А–∞–љ–Ј–∞–Ї—Ж–Є–Є, –µ—Б–ї–Є –Њ–љ–Є —А–µ–≥—Г–ї—П—А–љ–Њ –њ—А–Є—Е–Њ–і—П—В –љ–∞ –Њ–і–љ—Г –Є —В—Г –ґ–µ –Ї–∞—А—В—Г, –Њ–і–љ–∞–Ї–Њ –њ–Њ–Ї–∞ —Н—В–Њ –љ–µ —Б–ї–Є—И–Ї–Њ–Љ —Н—Д—Д–µ–Ї—В–Є–≤–љ–Њ. –°–С–Я —Б–њ–∞—Б–∞–µ—В –Њ—В —Н—В–Њ–≥–Њ. ¬Ђ–Я–Њ —Б—Г—В–Є, –¶–С –њ—А–Њ–і–≤–Є–≥–∞–µ—В —Б–Є—Б—В–µ–Љ—Г, –Ї–Њ—В–Њ—А–∞—П –≤—Л–≥–Њ–і–љ–∞ –Ї–ї–Є–µ–љ—В–∞–Љ, –љ–Њ –љ–µ–≤—Л–≥–Њ–і–љ–∞ –±–∞–љ–Ї–∞–Љ¬ї, вАУ –≥–Њ–≤–Њ—А—П—В —Г—З–∞—Б—В–љ–Є–Ї–Є –і–Є—Б–Ї—Г—Б—Б–Є–Є. –Х—Б–ї–Є –±–∞–љ–Ї–Є —Б–і–µ–ї–∞—О—В —Г–і–Њ–±–љ—Л–µ –њ—А–Є–ї–Њ–ґ–µ–љ–Є—П –і–ї—П –Њ–њ–ї–∞—В—Л –њ–Њ QR-–Ї–Њ–і–∞–Љ, —В–Њ –ї—О–і–Є –±—Г–і—Г—В –µ–µ –Є—Б–њ–Њ–ї—М–Ј–Њ–≤–∞—В—М.

–Ю —В–Њ–Љ, –Ї–∞–Ї –Є–љ—В–µ–≥—А–Є—А–Њ–≤–∞—В—М –≤ –љ–Њ–≤—Л–є —Ж–Є—Д—А–Њ–≤–Њ–є –Ї–Њ–љ—В—Г—А —Б—В–∞—А—Л–µ legacy-—Б–Є—Б—В–µ–Љ—Л, —А–∞—Б—Б–Ї–∞–Ј–∞–ї –Ш–≤–∞–љ –Э–Є–Ї–Є—В–Њ—З–Ї–Є–љ, –і–Є—А–µ–Ї—В–Њ—А –њ–Њ —А–∞–Ј–≤–Є—В–Є—О OpenLegacy.

CNews: –Ъ–∞–Ї–Є–µ –њ—А–Њ–±–ї–µ–Љ—Л –≤–Њ–Ј–љ–Є–Ї–∞—О—В —Г –Ї–Њ–Љ–њ–∞–љ–Є–є, –Ї–Њ—В–Њ—А—Л–µ —А–µ—И–Є–ї–Є –Ј–∞–љ—П—В—М—Б—П —Ж–Є—Д—А–Њ–≤–Њ–є —В—А–∞–љ—Б—Д–Њ—А–Љ–∞—Ж–Є–µ–є?

–Ш–≤–∞–љ –Э–Є–Ї–Є—В–Њ—З–Ї–Є–љ: –Ъ–Њ–Љ–њ–∞–љ–Є–Є —Б—В–∞–ї–Ї–Є–≤–∞—О—В—Б—П —Б —Ж–µ–ї—Л–Љ —А—П–і–Њ–Љ –њ—А–Њ–±–ї–µ–Љ. –Т–Њ-–њ–µ—А–≤—Л—Е, —Н—В–Њ –љ–Є–Ј–Ї–∞—П —Б–Ї–Њ—А–Њ—Б—В—М —Б–Њ–Ј–і–∞–љ–Є—П —Ж–Є—Д—А–Њ–≤—Л—Е —Б–µ—А–≤–Є—Б–Њ–≤, –≤ —В–Њ –≤—А–µ–Љ—П –Ї–∞–Ї –Њ–љ–Є –і–Њ–ї–ґ–љ—Л –≤—Л–≤–Њ–і–Є—В—М—Б—П –љ–∞ —А—Л–љ–Њ–Ї –Љ–∞–Ї—Б–Є–Љ–∞–ї—М–љ–Њ –±—Л—Б—В—А–Њ –і–ї—П –њ–Њ–≤—Л—И–µ–љ–Є—П –ї–Њ—П–ї—М–љ–Њ—Б—В–Є –њ–Њ–ї—М–Ј–Њ–≤–∞—В–µ–ї–µ–є. –Т–Њ-–≤—В–Њ—А—Л—Е, –љ–µ–≤–Њ–Ј–Љ–Њ–ґ–љ–Њ—Б—В—М —Б—В–∞–љ–і–∞—А—В–Є–Ј–Є—А–Њ–≤–∞—В—М —В–µ—Е–љ–Њ–ї–Њ–≥–Є–Є –Љ–Њ–љ–Њ–ї–Є—В–љ—Л—Е —Б–Є—Б—В–µ–Љ. –Я—А–Є —Н—В–Њ–Љ –њ—А–Њ–µ–Ї—В—Л —Б –Љ–Њ–љ–Њ–ї–Є—В–љ—Л–Љ–Є —Б–Є—Б—В–µ–Љ–∞–Љ–Є –њ–ї–Њ—Е–Њ –∞–і–∞–њ—В–Є—А–Њ–≤–∞–љ—Л —Б DevOps.

–Ъ–∞–Ї –Љ–Њ–і–µ—А–љ–Є–Ј–Є—А–Њ–≤–∞—В—М –±—Н–Ї-–Њ—Д–Є—Б–љ—Л–µ —Б–Є—Б—В–µ–Љ—Л –і–ї—П —В–Њ–≥–Њ, —З—В–Њ–±—Л –Ї–ї–Є–µ–љ—В—Л –Љ–Њ–≥–ї–Є –њ–Њ–ї—Г—З–∞—В—М –њ–Њ–ї–љ–Њ—Ж–µ–љ–љ—Л–µ —Ж–Є—Д—А–Њ–≤—Л–µ —Б–µ—А–≤–Є—Б—Л, —А–∞—Б—Б–Ї–∞–Ј–∞–ї –Р—А–Ї–∞–і–Є–є –Ы–Њ–±–∞—Б, –≥–µ–љ–µ—А–∞–ї—М–љ—Л–є –і–Є—А–µ–Ї—В–Њ—А –Ї–Њ–Љ–њ–∞–љ–Є–Є ¬Ђ–§–ї–µ–Ї—Б–°–Њ—Д—В¬ї.

CNews: –Ъ–∞–Ї –Љ–µ–љ—П–µ—В—Б—П —Н–Ї–Њ—Б–Є—Б—В–µ–Љ–∞ –і–Њ—Б—В—Г–њ–∞ –Ї –±–∞–љ–Ї–Њ–≤—Б–Ї–Є–Љ —Г—Б–ї—Г–≥–∞–Љ?

–Р—А–Ї–∞–і–Є–є –Ы–Њ–±–∞—Б: –°–µ–≥–Њ–і–љ—П, –Ї–Њ–≥–і–∞ –њ—А–µ–і–Њ—Б—В–∞–≤–ї—П–µ–Љ—Л–є –Ї–ї–Є–µ–љ—В–∞–Љ —Б–њ–µ–Ї—В—А —Д–Є–љ–∞–љ—Б–Њ–≤—Л—Е –Є –љ–µ—Д–Є–љ–∞–љ—Б–Њ–≤—Л—Е —Г—Б–ї—Г–≥ –њ–Њ—Б—В–Њ—П–љ–љ–Њ —А–∞—Б—И–Є—А—П–µ—В—Б—П, –±–∞–љ–Ї–∞–Љ –љ—Г–ґ–љ–Њ –≤—Б–µ –ї—Г—З—И–µ –Є–љ—В–µ–≥—А–Є—А–Њ–≤–∞—В—М—Б—П —Б —Б–Њ–±—Б—В–≤–µ–љ–љ—Л–Љ–Є –Є –њ–∞—А—В–љ–µ—А—Б–Ї–Є–Љ–Є –Ї–∞–љ–∞–ї–∞–Љ–Є –њ—А–Њ–і–∞–ґ –Є –Њ–±—Б–ї—Г–ґ–Є–≤–∞–љ–Є—П. –≠—В–Њ —В—А–µ–±—Г–µ—В –Њ–±—П–Ј–∞—В–µ–ї—М–љ–Њ–≥–Њ —А–µ–ґ–Є–Љ–∞ —А–∞–±–Њ—В—Л 24x7 –Є –Њ–±—А–∞–±–Њ—В–Ї–Є –Њ–≥—А–Њ–Љ–љ–Њ–≥–Њ –Ї–Њ–ї–Є—З–µ—Б—В–≤–∞ —В—А–∞–љ–Ј–∞–Ї—Ж–Є–є –≤ —А–µ–ґ–Є–Љ–µ —А–µ–∞–ї—М–љ–Њ–≥–Њ –≤—А–µ–Љ–µ–љ–Є, –±—Л—Б—В—А–Њ–є –∞–і–∞–њ—В–Є–≤–љ–Њ—Б—В–Є –њ–Њ–і —В—А–µ–±–Њ–≤–∞–љ–Є—П –±–Є–Ј–љ–µ—Б–∞, —Б–њ–Њ—Б–Њ–±–љ–Њ—Б—В–Є –≤ —А–µ–ґ–Є–Љ–µ —А–µ–∞–ї—М–љ–Њ–≥–Њ –≤—А–µ–Љ–µ–љ–Є –њ–Њ–і–Њ–±—А–∞—В—М –Є —А–µ–∞–ї–Є–Ј–Њ–≤–∞—В—М –≤ –њ—А–Њ—Ж–µ—Б—Б–∞—Е –Є –Ш–Ґ-—Б–Є—Б—В–µ–Љ–∞—Е –≤—Л–Є–≥—А—Л—И–љ—Г—О —Б—В—А–∞—В–µ–≥–Є—О –≤–Ј–∞–Є–Љ–Њ–Њ—В–љ–Њ—И–µ–љ–Є–є —Б –Ї–ї–Є–µ–љ—В–Њ–Љ, –њ–Њ–≤—Л—И–µ–љ–Є—П –Ј–∞—Й–Є—Й–µ–љ–љ–Њ—Б—В–Є –Є –љ–∞–і–µ–ґ–љ–Њ—Б—В–Є.

–Ю —В–Њ–Љ, –Ї–∞–Ї —Б–Њ–Ј–і–∞—В—М –љ–∞–і–µ–ґ–љ—Г—О, –≤—Л—Б–Њ–Ї–Њ–њ—А–Њ–Є–Ј–≤–Њ–і–Є—В–µ–ї—М–љ—Г—О –Є–љ—Д—А–∞—Б—В—А—Г–Ї—В—Г—А—Г —Б –Љ–Є–љ–Є–Љ–∞–ї—М–љ—Л–Љ–Є –Ј–∞—В—А–∞—В–∞–Љ–Є, —А–∞—Б—Б–Ї–∞–Ј–∞–ї –†–Њ–Љ–∞–љ –У–Њ—Ж, –і–Є—А–µ–Ї—В–Њ—А –і–µ–њ–∞—А—В–∞–Љ–µ–љ—В–∞ –±–Њ–ї—М—И–Є—Е –і–∞–љ–љ—Л—Е –Є –±–µ–Ј–Њ–њ–∞—Б–љ–Њ—Б—В–Є Atos.

CNews: –Ъ–∞–Ї –Љ–µ–љ—П–µ—В—Б—П —Б–њ—А–Њ—Б –љ–∞ —Б–µ—А–≤–µ—А–љ–Њ–µ –Њ–±–Њ—А—Г–і–Њ–≤–∞–љ–Є–µ –≤ —Д–Є–љ—Б–µ–Ї—В–Њ—А–µ –≤ —Б–≤—П–Ј–Є —Б —А–Њ—Б—В–Њ–Љ –њ–Њ–њ—Г–ї—П—А–љ–Њ—Б—В–Є –Њ–±–ї–∞–Ї–Њ–≤?

–†–Њ–Љ–∞–љ –У–Њ—Ж: –Э–µ—Б–Љ–Њ—В—А—П –љ–∞ –≤—Б–µ–Љ–Є—А–љ—Г—О –њ–Њ–њ—Г–ї—П—А–љ–Њ—Б—В—М –Њ–±–ї–∞—З–љ—Л—Е –≤—Л—З–Є—Б–ї–µ–љ–Є–є, –†–Њ—Б—Б–Є—П –Є–і–µ—В —Б–≤–Њ–Є–Љ –њ—Г—В–µ–Љ. –Ф–∞–љ–љ—Л–µ –њ–Њ–ї—М–Ј–Њ–≤–∞—В–µ–ї–µ–є вАУ —З—Г–≤—Б—В–≤–Є—В–µ–ї—М–љ–∞—П –Є–љ—Д–Њ—А–Љ–∞—Ж–Є—П, –Ї–Њ—В–Њ—А—Г—О –±–∞–љ–Ї–Є –љ–µ –≥–Њ—В–Њ–≤—Л –≤—Л–љ–Њ—Б–Є—В—М –≤–љ–µ —Б–Њ–±—Б—В–≤–µ–љ–љ–Њ–≥–Њ –њ–µ—А–Є–Љ–µ—В—А–∞. –Ю–љ–Є —Б—В—А–µ–Љ—П—В—Б—П –Ї —Б–Њ–Ј–і–∞–љ–Є—О —З–∞—Б—В–љ—Л—Е –Њ–±–ї–∞–Ї–Њ–≤ –Є –Њ–і–љ–Њ–≤—А–µ–Љ–µ–љ–љ–Њ —А–∞–Ј–≤–Є–≤–∞—О—В –њ–µ—А–Є—Д–µ—А–Є–є–љ—Л–µ –≤—Л—З–Є—Б–ї–µ–љ–Є—П. –С–∞–љ–Ї–∞–Љ –≤–∞–ґ–љ–Њ –Є –Є–љ—В–µ—А–µ—Б–љ–Њ –њ–Њ–ї—Г—З–∞—В—М –Љ–∞–Ї—Б–Є–Љ—Г–Љ –≤—Л–≥–Њ–і—Л –Њ—В —Б–≤–Њ–Є—Е –Њ—Д–Є—Б–Њ–≤ –Є –Њ—В–і–µ–ї–µ–љ–Є–є –њ–Њ —А–∞–±–Њ—В–µ —Б –Ї–ї–Є–µ–љ—В–∞–Љ–Є. –Ю—В–і–µ–ї—М–љ—Л–є —В—А–µ–љ–і вАУ –Љ–Њ–љ–µ—В–Є–Ј–∞—Ж–Є—П –±–Њ–ї—М—И–Є—Е –і–∞–љ–љ—Л—Е. –С–∞–љ–Ї–Є —Г—З–∞—В—Б—П –і–µ–ї–∞—В—М —Н—В–Њ –≤—Б–µ –ї—Г—З—И–µ –Є –ї—Г—З—И–µ.